Дипломная работа анализ НДС на примере – СПК «КАТП «Джанкой»

Дипломная работа анализ НДС на примере – СПК «КАТП «Джанкой»

ВВЕДЕНИЕ

Прежде чем начать рассмотрение проблем, связанных с налогом на добавленную стоимость, хотелось бы сказать об актуальности этой темы.

В украинском законодательстве этот налог появился не так давно и явился отражением глубочайших изменений, происходящих в стране. Начатые реформы сами продиктовали необходимость изменения налоговой системы страны, невозможность существования и нормального функционирования государства и субъектов экономических отношений без системы налогообложения и законодательной базы, без которой эта система не действенна вовсе. Рыночная экономика, которая так стремительно разрушала старые экономические связи, устаревшие хозяйственные отношения, не могла не повлечь за собой изменения в структуре государственных доходов, которые, как известно при директивном хозяйствовании существенно отличаются от рыночных. На первый план по значимости выходят налоговые платежи, они становятся приоритетным источником формирования доходов государственного бюджета.

НДС обычно относят к категории универсальных косвенных налогов, которыми облагаются весь товарооборот на внутреннем рынке и товарооборот, складывающийся при осуществлении внешнеэкономической деятельности. Его перечисляют в доходы бюджета все производители товаров (работ, услуг) и продавцы, участвующие в сбыте товаров (работ, услуг).

Взимание НДС как косвенного налога направлено, прежде всего, на решение фискальных задач государства. Во многих зарубежных странах он использовался для покрытия бюджетных дефицитов, так как увеличение налоговых ставок по прямым налогам, как правило, приводит к замедлению процесса накопления капитала и к снижению деловой активности. Но НДС отводится и определенная роль в регулировании экономических и социальных процессов в стране.

Объектом дипломной работы выступает – СПК «КАТП «Джанкой». Основная специализация сельхозпроизводителя — производство семян зерновых и зернобобовых культур. Предметом дипломной работы выступает анализ влияния НДС на перераспределение ВВП и национального дохода и укрепление экономики Украины.

Целью данной работы является закрепление приобретенных в высшем учебном заведении теоретических и практических знаний, углубление навыков работы с законодательными актами, а также изучение и анализ налога на добавленную стоимость, как одного из основных налогов формирующих государственный бюджет Украины на примере СПК «КАТП «Джанкой». А также разработать рекомендации по улучшению работы кооператива.

Для проведения данной работы необходимо:

- изучить теоретические основы налога на добавленную стоимость в Украине, обосновать сущность налога;

- описать порядок определения суммы НДС, подлежащей уплате в бюджет;

- ознакомиться с методами анализа исчисления налога;

- проанализировать финансово – хозяйственную деятельность СПК «КАТП «Джанкой» за период с 2006 по 2008гг. На основе проведенного анализа необходимо дать оценку работы кооператива, выявить и учесть недостатки деятельности.

- осуществить анализ НДС как основного налога формирующего бюджет Украины;

- найти пути совершенствования системы взимания налога на добавленную стоимость. Определение наиболее перспективных путей совершенствования форм и методов начисления и взимания налога на добавленную стоимость

Для понимания принципов построения налога на добавленную стоимость была изучена законодательная база (закон, инструкция, различные изменения и дополнения к этим документам), экономическая литература, материалы периодических изданий, относящиеся к данному вопросу и выявлен ряд основных проблем.

В качестве метода исследования в настоящей работе применяются научные методы сравнения и анализа. Одновременно получили достаточно широкое применение такие методы, как абстрагирование, синтез и аналогия.

В процессе исследования использовались общенаучные и специальные методы: диалектический подход, логический дедуктивный и эмпирический индуктивный методы, описательный, сравнительный метод, экономический и статистический (динамика рассматриваемого явления за определенный период) анализ, принципы исторического и системного похода.

В работе была использована налоговая отчетность СПК «КАТП «Джанкой» за период с 2006 по 2008 годов, а именно налога на добавленную стоимость.

Теоретическую и методологическую базу исследования составляют

труды отечественных ученых по проблемам налогообложения. В частности, можно отметить работы украинских специалистов, − О. Василика[12], В. П. Завгородний [17], Л. А Зазвонова[19], Ю. Иванова[20], И. Луниной [26], О. В Олійник [30], А. Соколовской[37] и др. В качестве информационных источников Так же были использованы средства массовой информации, статьи, сайты в сети Интернет, в частности сайт Министерства финансов Украины, сайт Государственного Казначейства Украины и сайт ГНАУ.

Научно-практическая новизна заключается в предложенных концептуальных рекомендациях по развитию потенциала ресурсов кооператива в долгосрочной стратегии. Совершенствование порядка возврата части НДС предприятиям АПК.

Область применения результатов работы - предложенные рекомендации были приняты к сведению для улучшения работы кооператива.

Дипломной работа состоит из введения, трех разделов, заключения, списка литературы и приложений. Содержание первой главы предполагает раскрытие общетеоретических основ, понятий и роли налога на добавленную стоимость. Во второй главе проводится анализ и оценка НДС на примере кооператива. В третьей главе приведены пути совершенствования налога на добавленную стоимость. В заключении сформированы выводы, полученные в ходе исследования темы по данной работе.

СОДЕРЖАНИЕ

Введение……………………………………………………………………………....5

Раздел 1

Теоретические основы налога на добавленную стоимость………………………9

1.1.Налог на добавленную стоимость в рыночной экономике Украины…...........9

1.2. Порядок определения суммы НДС, которая подлежит уплате в бюджет….19

1.3. Методы анализа исчисления НДС…………………………………………....28

Раздел 2

Анализ и оценка НДС на примере кооператива «КАТП «Джанкой»…………...38

2.1.Организационно-экономическая характеристика кооператива…………......38

2.2. Анализ финансово-хозяйственной деятельности СПК «КАТП «Джанкой»..46

2.3. Порядок расчёта и взносов в бюджет НДС. Учёт расчётов с бюджетом…...61

2.4. Анализ взимания НДС в кооперативе СПК «КАТП «Джанкой»…………....70

Раздел 3

Пути совершенствования НДС……………………………………...……………..78

3.1. Основные пути реформирования НДС и его роль в доходах бюджета Украины…………………………………..…………………………………………78

3.2.Интегральная оценка инвестиционной привлекательности и

Совершенствование бизнес модели кооператива……………...............................86

3.3. Концептуальные рекомендации по развитию потенциала ресурсов

Кооператива в долгосрочной стратегии………………………………..………….93

Заключение……………………………………...…………………………………104

Список использованных источников …………………………………...……….109

Приложения

РАЗДЕЛ 1

ПРИНЦИПЫ ПОСТРОЕНИЯ НАЛОГА НА ДОБАВЛЕННУЮ

СТОИМОСТЬ

1.1. НДС в рыночной экономике Украины

Налог на добавленную стоимость представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. В 1992 г. законодатели внесли в налоговую систему Украины существенные новшества: отменили налог с оборота и налог с продаж, а взамен ввели налог на добавленную стоимость (НДС) и акцизный сбор, порядок взимания которых в дальнейшем неоднократно изменялся.

Налог на добавленную стоимость (НДС) был введен в Украине с 1 января 1992 года в соответствии с Законом Украины «О налоге на добавленную стоимость» от 20 декабря 1991 года.

26 декабря 1992 года был подписан Декрет Кабинета Министров Украины “О налоге на добавленную стоимость”, который начал действовать с 1993 года. С учетом дополнений и изменений, которые вносились в последующих периодах, указанный Декрет регламентировал порядок исчисления и уплаты НДС на протяжении 1993 - 1997 г. (до 1 октября 1997 года).

С 1 октября 1997 года порядок исчисления и уплаты НДС регламентируется следующими основными нормативными документами:

- Законом Украины “О налоге на добавленную стоимость” от 3 апреля 1997 года;

- Законом Украины «О внесении изменений к Закону Украины “О налоге на добавленную стоимость» от 26 сентября 1997 года;

- Законом Украины «О внесении изменений в некоторые законодательные акты Украины по вопросам налогообложения» от 19 ноября 1997 года.

Налог на добавленную стоимость, выполняя чисто фискальные функции, одновременно оказывает экономическое воздействие на важнейшие макроэкономические показатели: выступает как фактор, который уменьшает объём потребления и потенциально создает условия для понижения рентабельности будущих инвестиций. Вместе с тем обеспечивая рост налоговых поступлений, НДС сокращает бюджетный дефицит, уменьшает потребность в государственных займах, ослабляет неоправданный рост цен, выступает фактором, сдерживающим ускоренное вытеснение с рынка слабых производителей, и тем самым стимулирует инвестирование [19,С. 93].

Среди наиболее ценных экономических преимуществ налога на добавленную стоимость можно отметить его способность не искажать поведение плательщиков как участников хозяйственно-коммерческих процессов и не изменять экономических решений под влиянием НДС: налогом облагается вся созданная добавленная стоимость за исключением внерыночной (работа на самого себя проведение самоорганизованного досуга и т. п.).

НДС одинаково касается и нынешнего, и будущего потребления, а это означает нейтральность налога на добавленную стоимость относительно выбора между потреблением и накоплением капитала.

Впрочем, использование НДС вовсе не характеризуется исключительно положительными сторонам. Являясь налогом на конечное потребление, гнёт которого ложится, как правило, на население и бюджетную сферу, он при достаточно высокой ставке и стремительной инфляции превращается в один из факторов, отрицательно влияющих на развитие производства. Происходит это вследствие роста цен и уменьшения на основе этого возможностей оплаты покупателями стоимости необходимых товаров и услуг.

Довольно много проблем связано и с определением плательщиков НДС. Вызваны они тем, что в настоящее время не принято различать крайне важные для понимания косвенного налогообложения отличительные, характерные черты лица, фактически оплачивающего налог (носитель налога), и лица-плательщика, у которого возникают налоговые обязательства перед бюджетом НДС. Отметим, что в соответствии изменениями и дополнениями с Законом Украины от 03.04.97 г.№168/97-ВР 28 плательщиком НДС является:

1) лицо, объём налогооблагаемых операций по продаже товаров (работ, услуг) которого в течение какого-либо периода из последних двенадцати календарных месяцев превышает 3600 необлагаемых минимумов доходов граждан;

2) лицо, которое ввозит (пересылает) товары на таможенную территорию Украины или получает от нерезидента работы (услуги) для их пользования или потребления на таможенной территории Украины, за исключением физических лиц, не зарегистрированных как плательщики налога, в случае, когда такие физические лица ввозят (пересылают) товары (предметы) в объёмах не подлежащих налогообложению согласно законодательству;

3) лицо, осуществляющее на таможенной территории Украины предпринимательскую деятельность по торговле за наличные денежные средства независимо от объёмов продажи, за исключением физических лиц, осуществляющих торговлю на условиях уплаты рыночного сбора в порядке, установленном законодательством;

4) лицо, представляющее на таможенной территории Украины услуги, связанные с транзитом пассажиров или грузов через таможенную территорию Украины;

5) лицо, ответственное за внесение налога в бюджет по объектам налогообложения на железнодорожном транспорте [2].

Налоговая администрация Украины ведёт реестр плательщиков НДС.

Любому лицу, деятельность которого подлежит налогообложению, присваивался индивидуальный налоговый номер, используемый для взимания налога на добавленную стоимость. При этом инициативу регистрации должен проявлять налогоплательщик. Своё регистрационное заявление он обязан подать налоговому органу не позднее двадцатого календарного дня с момента регистрации вновь созданного субъекта предпринимательской деятельности в органах местной государственной власти, а для действующих субъектов – не позднее двадцати календарных дней после окончания месяца, в котором был достигнут объём налогооблагаемых операций по продаже (работ, услуг) в размере 3600 необлагаемых минимумов доходов граждан на протяжении периода из последних 12 календарных месяцев.

Лица, которые согласно Указу Президента Украины от 26.06.99.г. №746/99, уплачивая единый налог по ставке 10 % суммы выручки от реализации продукции (товаров, работ, услуг), нарушили требования, установленные ст. 1 данного Указа (среднесуточная численность работающих превысила 50 человек или объём выручки от реализации продукции за год превысил 1 млн. грн.), обязаны представить в орган государственной налоговой службы по их местонахождению заявление о регистрации в качестве плательщика НДС, начиная со следующего отчётного квартала [25].

Орган государственной налоговой службы в 10 - дневный срок выдаёт Свидетельство о регистрации плательщика НДС, изготовленное на специальной бумаге, обеспечивающей защиту от подделки. Копии свидетельства о регистрации, удостоверенные налоговым органом, должны быть размещены в доступных для обозрения местах в помещении плательщика налога и во всех его обособленных подразделениях.

Свидетельство о регистрации плательщика НДС действует до даты его аннулирования, которое происходит в ряде случаев, в том числе, если:

(1) вновь созданный субъект предпринимательской деятельности по итогам деятельности за двенадцать календарных месяцев с момента его создания не считается плательщиком налога на добавленную стоимость и снимается с учёта,

(2) зарегистрированное в течение 24 текущих календарных месяцев налогооблагаемые объёмы продажи товаров (работ, услуг) меньше, чем 3600 необлагаемых минимумов доходов граждан,

(3) зарегистрированное в качестве плательщика налога лицо прекращает предпринимательскую деятельность согласно принятому решению о ликвидации такого субъекта налогообложения,

(4) приобретается торговый патент, а также в других случаях, предусмотренных действующим законодательством.

Объектом налогообложения являются следующие виды операций налогоплательщиков: во - первых, продажа товаров (работ, услуг) на таможенной территории Украины, в том числе операции по оплате стоимости услуг по договорам оперативной аренды (лизинга) и операции по передаче права собственности на объекты залога кредитору для погашения кредиторской задолженности; во - вторых, ввоз (пересылка) товаров на таможенную территорию Украины и получение работ (услуг), предоставляемых нерезидентам для их использования на таможенной территории Украины, в том числе операции по ввозу (пересылке) имущества по договорам аренды (лизинга), залога и ипотеки; в – третьих, ввоз ( пересылка) товара за пределы таможенной территории Украины и предоставление услуг (выполнение работ) для их потребления за пределами таможенной территории Украины.

С целью начисления НДС под «продажей» понимается не только осуществление операций по договору купли - продажи, которые сопровождаются обязанностью покупателя уплатить за товар определённую сумму, но и по договору мены, дарения и любому другому договору, который предусматривает передачу права собственности, распоряжения (пользования) товарами и отчуждения результатов работ (услуг).

Следовательно, в данном случае к «продаже» относятся и бесплатная передача товаров или предоставление услуг (работ).

Заслуживает внимания норма, закреплённая в п. 3.2.8. ст. 3. Закона (8), согласно которой НДС не начисляется на взнос в уставной фонд (капитал) юридического лица.

При этом делается очень важное уточнение: в объект налогообложения не включается только взнос в виде основных фондов для формирования целостного имущественного комплекса. Иначе говоря, при передаче в уставный капитал нематериальных активов (право пользования землёй, имуществом, предметами промышленной и интеллектуальной собственности) появляется объект налогообложения и НДС подлежит взысканию.

От разновидности объектов НДС зависит и база налогообложения (до 1997 г. — «налогооблагаемый оборот»). Её величину в настоящее время принято определять прямым способом, т е. исходя из суммы, слагаемой из себестоимости, прибыли, пошлин, акцизов, налога на рекламу, сбора от реализации горюче – смазочных материалов и других налоговых платежей, которые в соответствии законодательством Украины включаются в свободную цену реализации продукции (товаров, работ, услуг).

Все объекты налогообложения (за исключением операций, освобождённых от налогообложения, и операций, к которым применяется нулевая ставка) облагаются НДС по ставке 20 процентов от базы налогообложения.

Налог на добавленную стоимость по нулевой ставке применим к операциям по продаже:

♦ товаров, вывезенных (экспортированных) налогоплательщиком за пределы территории Украины, в том числе с целью заправки или снабжения морских (океанских) судов, космических кораблей, а также спутников. Кстати, продажа товаров для снабжения железнодорожного и автомобильного транспорта независимо от его принадлежности и видов перевозок облагается налогом 20 процентов;

♦ работ (услуг), предназначенных для использования и потребления за пределами таможенной территории Украины, в том числе операций:

1) по предоставлению нерезидентам в аренду, чартер, фрахт морских или воздушных судов, используемых на международных маршрутах или линиях;

2) по передаче авторских прав на использование торговых марок и других юридических и экономических знаний, а также по обработке данных нерезидентов;

3) по организации рекламы и публичных связей, а также культурной, спортивной, образовательной деятельности за пределами Украины;

4) по предоставлению услуг туризма на территории Украины в случае их продажи за пределами Украины непосредственно или при посредничестве нерезидентов с применением безналичных расчётов. Продажа услуг по туризму на таможенной территории Украины непосредственно лицом - резидентом, осуществляющим туристическую деятельность, или через его агентов, не являющихся резидентами, облагается налогом по ставке 20 процентов;

♦ товаров (работ услуг) предприятиями розничной торговли, которые расположены на территории Украины в зонах таможенного контроля (беспошлинных магазинах). Продажа товаров беспошлинными магазинами без начисления НДС осуществляется исключительно физическим лицам, выезжающим за таможенную границу Украины;

♦ транспортных услуг по перевозке пассажиров и грузов за пределами таможенной границы Украины;

♦ перерабатывающим предприятиям молока и мяса живым весом сельскохозяйственными товаропроизводителями всех форм собственности и хозяйствования.

Не разрешается применение нулевой ставки НДС к операциям по вывозу (экспорту) товаров (работ, услуг), которые освобождены от налогообложения на таможенной территории Украины. Полный перечень таких операций приведён в ст. 5 Закона Украины « О налоге на добавленную стоимость». В частности, освобождаются от налогообложения операции по продаже:

♦ отечественных продуктов детского питания молочными кухнями и специализированными магазинами;

♦ периодических изданий печатных средств массовой информации отечественного производства, а также книг отечественного производства, ученических тетрадей, учебников и учебных пособий;

♦ услуг высшего, профессионально - технического и начального образования учебными заведениями, имеющими соответствующую лицензию, по воспитанию и обучению детей домами культуры в сельской местности, детскими музыкальными и художественными школами, школами искусств;

♦ товаров специального назначения для инвалидов, а также по доставке пенсий и денежного пособия населению;

♦ услуг по регистрации актов гражданского состояния государственными органами;

♦ лекарственных средств и изделий медицинского назначения, зарегистрированных в Украине в установленном законодательном порядке;

♦ услуг по охране здоровья заведениями здравоохранения при наличии специального разрешения (лицензии);

♦ путёвок на санаторно-курортное лечение и отдых детей в заведениях по перечню, установленному Кабинетом Министров Украины. Данная льгота не распространяется на продажу путёвок нерезидентам;

♦ услуг государственными службами занятости Украины и др.

Система освобождения от НДС очень подвижна и включает относительно большой перечень операций по продаже товаров, работ и услуг.

В связи с этим более важно остановиться не на перечислении всех операций, освобождённых от налогообложения согласно ст. 5 Закона Украины от 03.04.97.г. № 168/97-ВР, а на характеристике определенного подхода в их систематизации.

Если обобщать, то в системе льгот по налогу на добавленную стоимость можно выделить четыре группы освобождений:

во-первых, продажа товаров (работ, услуг) на таможенной территории Украины, имеющих определённую социальную направленность, например, продажа товаров специального назначения для инвалидов; предоставление услуг по охране здоровья, по содержанию лиц в домах для престарелых, а также по питанию детей в школах и граждан в учреждениях здравоохранения; продажа лекарственных средств и т. д.;

во-вторых, продажа товаров (работ, услуг) определёнными категориями налогоплательщиков, а также для определённых носителей налога, например, продажа товаров (работ, услуг) собственного производства предприятий, которые основаны и являются их полной собственностью; выполнение работ за счёт средств инвесторов по строительству жилья для военнослужащих, ветеранов войны и членов семей военнослужащих, погибших во время исполнения служебных обязанностей; предоставление в сельской местности сельскохозяйственными товаропроизводителями услуг по ремонту школ, дошкольных учреждений, интернатов, учреждений здравоохранения, по обеспечению питанием механизаторов продуктами собственного производства в полевых столовых и т. д;

в-третьих, продажа товаров (работ, услуг), предназначенных для собственных потребностей дипломатических представительств, консульских учреждений иностранных государств и представительств международных организаций в Украине;

в-четвёртых, операции по ввозу (импортированию) в украинские порты рыболовецкими предприятиями необработанного улова рыбы, бесхребетных, ракообразных и раковин.

Суммы налога, подлежащие уплате в бюджет или возмещению из бюджета, определяются как разница между общей суммой налоговых обязательств, возникших в связи продажей товаров (работ, услуг) в течение отчётного периода, и суммой налогового кредита этого же периода [19, С. 92-102].

Таким образом, налог на добавленную стоимость является видом универсального акциза, который был введен в Украине с 1 января 1992 года в соответствии с Законом Украины “О налоге на добавленную стоимость” от 20 декабря 1991года. Это основной вид косвенного налогообложения, который обеспечивает основную массу налоговых поступлений в бюджет. Его налоговая база – стоимость, добавленная на каждой стадии производства и реализации товара.

Добавленная стоимость (прирост стоимости) включает заработную плату с начислениями, амортизацию, проценты за кредит, расходы на электроэнергию, рекламу, транспорт и др. В цену товара входит общая сумма НДС, внесенная производителем на всех стадиях продвижения товара к потребителю; таким образом, потребители являются плательщиком (носителем) этого налога.

Таким образом, налог на добавленную стоимость (дальше - НДС) - это непрямой налог, который взимается с добавленной стоимости, которая создается на всех стадиях производства и обращения, включается в цену товаров, работ и услуг и полностью платится конечным потребителем.

Закон Украины «О налоге на добавленную стоимость» определяет плательщиков налога на добавленную стоимость, объекты, базу и ставки налогообложения, перечень неналогооблагаемых и освобожденных от налогообложения операций, особенности налогообложения экспортных и импортных операций, понятия налоговой накладной, порядок учета, отчетности и внесения налога в бюджет.

1.2.Порядок определения суммы НДС, которая подлежит уплате

в бюджет. Сроки подачи налоговой декларации и уплаты НДС

Суммы НДС, которые подлежат уплате (перечислению) в бюджет или возмещению из бюджета, определяются как разница между общей суммой налоговых обязательств по НДС, которые возникли в связи с какой-либо поставкой товаров (работ, услуг) в течение отчётного периода и суммой налогового кредита с НДС отчётного налогового периода [30, С.123]. В виде формулы это можно выразить так:

ΣНДС = ΣНО – ΣНК,

Где ΣНДС – суммы налога, которые подлежат уплате в бюджет или возмещению с бюджета;

ΣНО – сумма налоговых обязательств по НДС, которые возникли в связи с какой-либо поставкой товаров (работ, услуг) в течение отчетного налогового периода;

ΣНК – сумма налогового кредита по НДС отчётного периода.

При позитивном значении суммы, рассчитанной за указанной формулой, такая сумма подлежит уплате (перечислению) в бюджет в сроки, установленные законом для определенного налогового периода [23, С.96].

При отрицательном значении суммы, рассчитанной за указанной формулой, такая сумма учитывается в уменьшение суммы налогового долга из НДС, который возник за предыдущие налоговые периоды (в том числе рассроченного или отсроченного в соответствии с законом), а в случае его отсутствия, - засчитывается в состав налогового кредита следующего налогового периода.

Если в следующем налоговом периоде сумма, рассчитанная за указанной формулой, с учетом остатка такого отрицательного значения прошлого отчетного периода, который включается в состав налогового кредита текущего отчетного (налогового) периода, имеет отрицательное значение, то:

А) бюджетному возмещению подлежит часть такого отрицательного значения, которая равняется сумме налога, фактически оплаченной товарополучателем (услуг) в предыдущем налоговом периоде поставщикам таких товаров (услуг);

Б) остаток отрицательного значения после бюджетного возмещения включается в состав налогового кредита следующего налогового периода.

Плательщик налога может принять самостоятельное решение о зачислении надлежащей ему полной суммы бюджетного возмещения в уменьшение налоговых обязательств из НДС следующих налоговых периодов. Отмеченное решение отображается плательщиком налога в налоговой декларации, которую он подает по результатам отчетного периода, в котором возникает право на представление заявления о получении бюджетного возмещения согласно с указанными положениями. В случае принятия такого решения отмеченная сумма не учитывается при расчете сумм бюджетного возмещения следующих налоговых периодов [23, С.97].

Плательщик налога, который имеет право на получение бюджетного возмещения и принял решение о возвращении полной суммы бюджетного возмещения, подает соответствующему налоговому органу налоговую декларацию и заявление о возвращении такой полной суммы бюджетного возмещения, которая отображается в налоговой декларации. При этом плательщик налога в 5-дневной срок после представления декларации налоговому органу подает к органу Государственного казначейства Украины копию декларации, с отметкой налогового органа о принятии, для реестра налоговых деклараций в разрезе плательщиков.

К декларации добавляются расчет суммы бюджетного возмещения, копии погашенных налоговых векселей, в случае их наличия, и оригинала пяти основных листов (экземпляров декларанта) грузовых таможенных деклараций, в случае наличия экспортных операций.

На протяжении 30-ти дней, следующих за днем получения налоговой декларации, налоговый орган проводит документальную невыездную проверку (камеральную) заявленных в ней данных. При наличии достаточных оснований уважать, что расчет суммы бюджетного возмещения был сделан с нарушением норм налогового законодательства, налоговый орган имеет право на протяжении такого же срока провести внеплановую выездную проверку (документальную) плательщика для определения достоверности начисления такого бюджетного возмещения.

При этом налоговый орган обязан в 5-дневной срок по окончании проверки предоставить органу государственного казначейства вывод с указанием суммы, которая подлежит возмещению из бюджета.

Если плательщик налога экспортирует товары (сопутствующие услуги ) за пределы таможенной территории Украины, полученные от другого плательщика налога на условиях комиссии, консигнации, поручения или других видов договоров, которые не предусматривают переходу права собственности на такие товары ( сопутствующие услуги ) от такого другого плательщика налога к экспорту, право на получение бюджетного возмещения имеет такой другой плательщик налога. При этом комиссионная выручка, полученная плательщиком налога - экспортером от такого другого плательщика, включается в базу налогообложения НДС за ставкой 20% и не включается таможенная стоимость товаров (сопутствующих услуг), которые экспортируются.

Не имеет права на получение бюджетного возмещения лицо, которое:

- было зарегистрировано как плательщик НДС менее чем за 12 календарных месяцев до месяца, по результатам которого подается заявление на бюджетное возмещение, или имела объемы обложенных налогом операций за последние 12 календарных месяцев меньше, чем заявлена сумма бюджетного возмещения (кроме начисления налогового кредита в результате приобретения или сооружения (строительства) основных фондов);

-не проводило деятельность на протяжении последних 12-ти календарных месяцев.

Кроме того, субъекты предпринимательской деятельности, которые перешли на упрощенную систему налогообложения, которая не предусматривает уплаты налога или предусматривает его начисление по другим ставкам, чем определенные п. 6 .1.ст.6, то есть 20%, или п.8-1. 2 ст. 8-1 Закона о НДС, теряют право на получение возмещения за налоговый период, в котором состоялся такой переход. Это правило распространяется также на предприятия, освобожденные от уплаты налогу в бюджет по решению суда [23,С.98 -99].

Налоговым периодом по НДС является один календарный месяц, а в отдельных случаях, определенных Законом о НДС, календарном квартале, зависимо от объёма облагаемых налогом операций за последние 12 месячных налоговых периодов, с учетом того, что:

-если лицо регистрируется плательщиком налога со дня другого, чем первый календарного месяца, первым налоговым периодом является периодом, который начинается от дня такой регистрации и заканчивается последним днем первого полного календарного месяца;

- налоговая регистрация лица аннулируется в день другой, чем последний день календарного месяца, то последним налоговым является период, который начинается с первого дня такого месяца и заканчивается днем такого аннулирования.

Плательщик налога, объем облагаемых налогом операций которого за прошлых 12 месячных налоговых периодов не превышал суммы в размере 300 000грн, может выбрать квартальный налоговый период. Заявление о выборе квартального налогового периода подается налоговому органу вместе с декларацией по результатам последнего налогового периода календарного года.

При этом квартальный период начинает применяться из первого налогового периода следующего календарного года.

Если на протяжении какого-либо периода с начала применения квартального налогового периода облагаемых налогом операций плательщика налога превышает сумму в размере 300 000 грн., такой плательщик обязан самостоятельно перейти на месячный налоговый период начиная с месяца, на который приходится такое превышение, которое отмечается в соответствующей налоговой декларации с последствиями такого месяца [23,С.99].

В сроки предусмотренные законом для соответствующего налогового периода, плательщик налога подает в орган государственной налоговой инспекции (администрации ) по месту своего нахождения налоговую декларацию по НДС, то есть сроки предоставления налоговой декларации по НДС зависят от отчетного налогового периода (рис.1.1)

|

Отчетный (налоговый) период

|

|

Срок предоставления

40 календарных дней, которые наступают за последним календарным днем отчетного (налогового) квартала

|

|

Срок предоставления

20 календарных дней, которые наступают за последним календарным днем

(налогового) месяца

|

Рис.1.1. Сроки предоставления налоговой декларации по НДС

Вместе с декларацией подаются все необходимы дополнения к ней (дополнения 1- 4: дополнение 1 «Расчет сумм НДС к налоговой декларации из НДС», дополнение 2 «Расчет суммы, которая подлежит уплате перечислению) в бюджет», дополнение 3 «Расчет суммы бюджетного возмещения», дополнение 4 «Заявление о возврате суммы бюджетного возмещения», представление которых предусмотрено Порядком заполнения и представления налоговой декларации из НДС, а также копии погашенных налоговых векселей, в случае их наличия, и оригиналы пятых основных листов (экземпляр декларанта) грузовых таможенных деклараций, в случае наличия экспортных операций.

В соответствии с Порядком заполнения и представления налоговой декларации по НДС предусмотрены две формы декларации - налоговая декларация по НДС и налоговая декларация по НДС (сокращенная). При этом налоговую декларацию по НДС подают лишь плательщики налога, у которых согласно с действующим законодательством п.11. 21,11. 29 Закона о НДС полностью остаются в распоряжении этих плательщиков налога для целевого использования.

В такую налоговую декларацию включаются лишь те операции, которые касаются специальным режимов, установленных указанными пунктами [23, С.100].

Декларация состоит из вступительной части, служебных полей и 4-х разделов, из них плательщиком заполняются первые три раздела (раздел «Налоговые обязательства», раздел «Налоговый кредит», раздел «Расчеты с бюджетом за отчетный период», служебные поля и вступительная часть, четвертый раздел заполняется работниками налоговой инспекции (администрации) лишь на оригинале декларации, который остается в налоговой инспекции (администрации).

К дополнительной декларации из НДС вносятся данные налогового учета НДС плательщика отдельно за каждый отчетный период без нарастающего итога на основании реестра полученных и выданных налоговых накладных.

Данные, приведенные в декларации, должны отвечать данным бухгалтерского и налогового учёта плательщика, достоверность данных подтверждается: подписью плательщика, если плательщик - физическое лицо, в других случаях (лицо, которое определено как плательщик налога на добавленную стоимость, кроме физических лиц - подписями ответственных должностных лиц (руководителя, главного бухгалтера) и печатью, а в случае предоставления декларации в электронной форме - электронной подписью лиц (какие подписывают декларацию), зарегистрированном в порядке, предусмотренным законодательством. При этом не включение налоговой накладной (при наличии ее оригинала) к реестру полученных и выданных налоговых накладных не является основанием для отказа в зачислении суммы налога, определенной в такой налоговой накладной, в состав налогового кредита такого плательщика налога.

Порядок отображения налоговых обязательств и налогового кредита из НДС в системе счетов бухгалтерского учета осуществляется в соответствии с инструкцией бухгалтерского учета налога на добавленную стоимость.

В бухгалтерском учете для отображения расчетов по НДС используются субсчета 641 «Расчеты по налогам», аналитический счет «Расчеты по НДС » - по дебиту отображаются суммы налогового кредита по НДС, на которые имеет право предприятие, по кредиту - суммы налоговых обязательств по НДС; 643 «Налоговые обязательства»; 644 «Налоговый кредит».

Для составления налоговой декларации по НДС используются данные счета 641 «Расчеты по налогам», аналитический счет «Расчеты по НДС». Плательщики НДС внедряют ведение аналитического учета с другой нужной детализацией для обеспечения обобщения информации для составления налоговой декларации по НДС и оперативному контролю расчетов по НДС.

Уплата НДС осуществляется на протяжении 10-ти календарных дней, следующих за последним днем соответствующего предельного срока представления налоговой декларации по НДС, то есть на протяжении 30-ти календарных дней, следующих за последним календарным днем отчетного (налогового) месяца, если налоговым периодом по НДС является календарный месяц, или на протяжении 50 - ты календарных дней, следующих за последним календарным днем отчетного (налогового) квартала, если налоговым периодом по НДС является календарный квартал [23,С. 101].

Если плательщик самостоятельно обнаружил ошибку, которые имеются в ранее поданной им налоговой декларации, тогда такой плательщик обязан подать в порядке, установленням для представления деклараций по НДС (без учета предельного срока предоставления, но с учетом сроков давности, установленных ст.15 Закона Украины «О порядке погашения обязательств плательщиков» перед бюджетами и целевыми фондами (дальше - Закон №2181-111) о расчете налоговых обязательств по НДС в связи с исправлением самостоятельно обнаруженных ошибок (далее - уточняющий расчет). Одним уточняющим расчетом могут быть исправлены ошибки лишь одной поданной декларации.

Плательщик налога имеет право не подавать указанный расчет если такие уточненные показатели отмечаются им в составе декларации за какой-либо следующий отчетный (налоговый) период (с учетом отмеченных в предыдущем абзаце сроков давности и положений п. 17. 2 Закону № 2181-III), на протяжении которого такие ошибки были самостоятельно обнаружены.

Такой способ самостоятельного исправления плательщиком ошибки может быть применен в cлучае исправления в декларации отчетного (налогового) периода ошибок лишь одной поданной декларации.

В случае исправления ошибок в строках поданной ранее декларации, к которым должны добавляться приложения к уточняющему расчету или декларации, к которой включены уточнённые показатели, должны быть поданы соответствующие приложения, содержащие информацию относительно уточненных показателей.

Не может быть уменьшена сумма налоговых обязательств, которая не была оплачена в бюджет в прошлых отчётных (налоговых) периодах в связи с полным или частичным списанием налогового долга.

Уточняющий расчет подается по формам, установленным Порядком заполнения и представления налоговой декларации по НДС.

После предоставления декларации за отчетный период плательщик налога имеет право до окончания предельного срока предоставления декларации за такой же период подать новую декларацию с исправленными показателями.

Налоговое обязательство, самостоятельно определенное плательщиком налога, считается согласованным со дня представления налоговой декларации в государственную налоговую инспекцию по месту регистрации и не может быть обжаловано плательщиком в административном или судебном порядке [23,С.102-103].

Таким образом, суммы НДС, которые подлежат уплате в бюджет, определяется как разница между общей суммой налоговых обязательств по НДС, которые возникли в связи с какой либо поставкой товаров в течение отчётного периода и суммой налогового кредита с НДС отчётного периода. Налоговым периодом по НДС является один календарный месяц. Плательщик налога, объем облагаемых налогом операций которого за прошлых 12 месячных налоговых периодов не превышал суммы в размере 300 000грн, может выбрать квартальный налоговый период.

Уплата НДС осуществляется на протяжении 10-ти календарных дней, следующих за последним днем соответствующего предельного срока представления налоговой декларации по НДС, то есть на протяжении 30-ти календарных дней, следующих за последним календарным днем отчетного (налогового) месяца, если налоговым периодом по НДС является календарный месяц, или на протяжении 50 - ти календарных дней, следующих за последним календарным днем отчетного (налогового) квартала, если налоговым периодом по НДС является календарный квартал.

1.3. Методы исчисления НДС. Налоговый кредит и обязательство, дата их возникновения

Сумы НДС по ставке 20%, которые подлежат уплате в бюджет или возмещению из бюджета, определяются в таком порядке:

1. Учитывая хозяйственную деятельность плательщика, определяем базу налогообложения (БН):

БН = С + П + ВП + АС, где

С – себестоимость; П – прибыль; ВП – ввозная пошлина; АС – акцизный сбор.

2. Вычисляем сумму НДС (налоговые обязательства - НО) за товары, которые подлежат продаже:

НО НДС = (БН × 20%) : 100

3. Формируем свободную или регулируемую цену:

С (Р) Ц = БН + НДС

4. Определяем сумму налогового кредита (НК) на протяжении отчетного периода:

НК = НДСтмц + НДСоф + НДСнма, где

НДСтмц – сумма налогов, уплаченных плательщиком в связи с приобретением товарно-материальных ценностей, в том числе импортных;

НДСоф – сумма налогов, уплаченных в связи с приобретением основных фондов;

НДСнма – сумма налогов, уплаченных в связи с приобретением нематериальных активов.

5. Определяем сумму НДС для уплаты в бюджет (возмещение из бюджета):

НДС = НО – НК

При исчислении суммы НДС для уплаты в бюджет важно правильно учесть условия определения сумм налоговых обязательств и налогового кредита и отнести суммы налога на валовые расходы или на прибыль (убыток).

При отрицательном значении суммы налога на добавленную стоимость она подлежит возмещению из государственного бюджета.

Суммы налога, которые подлежат уплате в бюджет или возмещению из бюджета, определяются как разница между общей суммой налоговых обязательств, которые возникли в результате продажи товаров (работ, услуг) в течение отчетного периода, и суммой налогового кредита отчетного периода.

Расчет суммы бюджетного возмещения при налогообложении операций по продаже товаров (работ, услуг), которые облагаются налогом по нулевой ставке, осуществляется в порядке, предусмотренным законодательством для плательщиков налога, которые применяют квартальный налоговый период. Такое бюджетное возмещение осуществляется в течение месяца, который наступит после предоставления декларации за отчетный период, в котором были осуществлены такие операции.

Сумма бюджетного возмещения должна быть полностью или частично зачтенна в счет платежей по этому налогу или другим налогам, которые засчитываются в Государственный бюджет Украины. Такое решение плательщика налога отображается в налоговой декларации.

Налоговое обязательство по НДС - это общая сумма налога, полученная (начисленная) плательщиком налога в отчетном (налоговом) периоде, которая определена Законом о НДС.

Дата возникновения налоговых обязательств по НДС:

♦ по поставке товаров (работ, услуг) считается дата, которая приходится на налоговый период, на протяжении которого происходит любое из событий, что произошло раньше:

- или дата зачисления средств от покупателя (заказчика) на банковский счет плательщика налога как товаров (работ, услуг), которые подлежат поставке, а в случае поставки товаров (работ, услуг) за наличные денежные средства - дата их оприходывания в кассе плательщика налога, а при отсутствии такой – дата инкассации наличных средств в банковском учреждении, которое обслуживает плательщика налога;

-или дата отгрузки товаров, а для работ (услуг) - дата оформления документа, который удостоверяет факт выполнения работ (услуг) плательщиком налога;

♦ с поставки товаров или услуг с использованием торговых автоматов или другого подобного оборудования, которое не предусматривает наличия кассового аппарата, контролируемого уполномоченным на это физическим лицом, - дата взимания из таких торговых аппаратов или подобного оборудования денежной выручки.

Правила инкассации отмеченной выручки устанавливаются НБУ.

В случае, если поставка товаров (работ, услуг) осуществляется через торговые автоматы с использованием жетонов, карточек или других заменителей гривни, датой увеличения валового дохода считается дата поставки таких жетонов, карточек или других заменителей гривни или дата поставки жетонов, карточек или других заменителей гривни, если используются жетоны, карточки или другие заменители гривни;

♦ с поставки товаров (работ, услуг) с использованием кредитных или дебетовых карточек, дорожных, коммерческих, персональных или других чеков - или дата оформления налоговой накладной, которая удостоверяет факт поставки плательщиком налога товаров (работ, услуг) покупателю, или дата выписывания соответствующего счета (товарного чека) в зависимости от того, какое событие состоялось раньше;

♦ арендодателя (лизингодателя) с операций финансовой аренды (лизинга) является дата фактической передачи объекта финансовой аренды (лизинга) в пользование арендатору (лизингополучателю);

♦ в случае поставки товаров (работ, услуг) с оплатой за счет бюджетных средств является дата поступления таких средств на текущий счет плательщика налога или дата получения соответствующей компенсации в каком - то другом виде, включая уменьшение задолженности такого плательщика налога по его обязательствам перед таким бюджетом;

♦ в случае импорта товаров - дата предоставления таможенной декларации с указанием в ней суммы НДС, который подлежит уплате;

♦ в случае импорта работ (услуг) - дата списания средств из расчетного счета плательщика налога по оплате работ (услуг) или дата оформления документа, которая удостоверяет факт выполнения работ (услуг) нерезидентом в зависимости от того, какое из событий состоялось первым;

♦ исполнителя по контрактам, определенных долгосрочными в соответствии с Законом о налогообложении прибыли, является дата увеличения валового дохода исполнителя долгосрочного контракта [23, С.83].

Налоговый кредит по НДС - сумма НДС, на которую плательщик налога имеет право уменьшить налоговое обязательство по НДС отчетного периода, определенная в соответствии с законом о НДС.

Налоговый кредит по НДС отчетного периода состоит из сумм налогов, начисленных (уплаченных) плательщиком налога по ставке, установленной п.6.1 ст. 6(20%) и ст.8 Закона о НДС, на протяжении отчетного периода в связи с:

- приобретением или изготовлением товаров (в том числе при их импорте) и услуг с целью их последующего использования в облагаемых налогом операциях в пределах хозяйственной деятельности плательщика налога;

- приобретением (строительством, сооружением) основных фондов (основных средств, в том числе других необоротных материальных активов и незавершенных капитальных инвестиций в необоротные капитальные активы), в том числе при их импорте, с целью последующего использования в производстве или поставке товаров ( услуг) для облагаемых налогом операций в пределах хозяйственной деятельности плательщика налога.

Право на начисление налогового кредита возникает независимо от того, начали ли такие товары (услуги) и основные фонды использоваться в облагаемых налогом операциях в пределах хозяйственной деятельности плательщика налога на протяжении отчетного налогового периода, а также от того, осуществлял ли плательщик налога облагаемые налогом операции на протяжении такого отчетного налогового периода.

Если в последующем такие товары (услуги) начинают использоваться в операциях, которые не являются объектом налогообложения (ст. 3 Закона) или освобождаются от налогообложения (ст. 5 Закона), или основные фонды переводятся в состав непроизводственных фондов, то с целью налогообложения таких товаров (услуг), основные фонды считаются проданными по их обычной цене в налоговом периоде, на который приходится начало такого использования или перевода, но не ниже цены их приобретения (изготовления, строительства, сооружения).

В состав налогового кредита плательщика НДС не включаются:

• суммы налога, уплаченные в связи с приобретением (изготовлением) товаров (услуг) и основных фондов, которые предназначаются для их использования в операциях, которые не являются объектом налогообложения или освобождаются от налогообложения;

• суммы налога, уплаченные плательщиком налога при приобретении легкового автомобиля (кроме таксомоторов), который включается в состав основных фондов, и относят в состав валовых расходов;

• сумма налога, уплаченного в связи с приобретением (изготовлением) материальных и невещественных активов (услуг), которые не назначаются для их использования в хозяйственной деятельности плательщика налога;

• суммы уплаченного (начисленного) налога в связи с приобретением товаров (услуг), которые не подтверждены налоговыми накладными или таможенными декларациями (другими подобными документами в соответствии с законом о НДС) [23,С. 84-85].

В случае, когда товары (работы, услуги), изготовленные или приобретенные, частично используются в облагаемых налогом операциях, а частично нет, в сумму налогового кредита включается та частица уплаченного (начисленного) налога при их изготовлении или приобретении, которая отвечает части использования таких товаров (работ, услуг) в облагаемых налогом операциях отчетного периода.

В случае, когда на момент проверки плательщика налога органом государственной службы суммы налога, предварительно включенные в состав налогового кредита, остаются не подтвержденными отмеченными документами, плательщик налога несет ответственность в виде финансовых санкций, установленных законодательством, начисленных на сумму налогового кредита, не подтвержденную отмеченными выше документами.

Датой возникновения права плательщика налога на налоговый кредит считается:

• по операциям по приобретению (товаров, услуг) - дата осуществления первого из событий:

- или дать списание средств из банковского счета плательщика налога на оплату товаров (работ, услуг), дата выписка соответствующего счета (товарного чека) - в случае расчетов по использованию кредитных дебетовых карточек или коммерческих чеков;

- или дата получения налоговой накладной, которая удостоверяет факт приобретения плательщиком налога товаров (работ, услуг);

для операций по импорту товаров (сопутствующих услуг) - дата уплаты налога по налоговым обязательствам при представлении таможенной декларации с указанием в ней суммы налога, который подлежит уплате;

• для арендатора (лизингополучателя) по операциям финансовой аренды (лизинга) - дата фактического получения объекта финансового лизинга таким арендатором;

• для заказчика долгосрочным контрактам, определенных в соответствии с Законом Украины «О налогообложении прибыли предприятий», является дата увеличения валовых расходов заказчика долгосрочного контракта;

• для товаров (услуг), приобретение (поставка) которых контролируется элементами учета, - дата по факту получения (поставки) таких товаров (услуг), которое удостоверяется данными учета.

Предыдущая (авансовая) оплата стоимости товаров (сопутствующих услуг), которые экспортируются или импортируются, не изменяют значения налогового кредита или налоговых обязательств плательщика налога - соответственно такого экспортера или импортера.[23,стр.86].

Таким образом, налоговый кредит представляет собой сумму, на которую плательщик НДС имеет право уменьшить налоговое обязательство. В состав этой суммы входят налоги, уплаченные (начисленные) плательщиком НДС в отчётном периоде в связи с приобретением товаров (работ, услуг), стоимость которых относится к валовым затратам производства (обращения), а также к основным фондам и нематериальным активам, подлежащих амортизации.

Выводы по разделу 1

Рассмотрев принципы построения налога на добавленную стоимость следует отметить. Налог на добавленную стоимость (НДС) был введен в Украине с 1 января 1992 года в соответствии с Законом Украины «О налоге на добавленную стоимость» от 20 декабря 1991 года. И представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Налог на добавленную стоимость, выполняя чисто фискальные функции, одновременно оказывает экономическое воздействие на важнейшие макроэкономические показатели: выступает как фактор, который уменьшает объём потребления и потенциально создает условия для понижения рентабельности будущих инвестиций. Вместе с тем обеспечивая рост налоговых поступлений, НДС сокращает бюджетный дефицит, уменьшает потребность в государственных займах, ослабляет неоправданный рост цен, выступает фактором, сдерживающим ускоренное вытеснение с рынка слабых производителей, и тем самым стимулирует инвестирование.

Плательщиком НДС является:

1) лицо, объём налогооблагаемых операций по продаже товаров (работ, услуг) которого в течение какого-либо периода из последних двенадцати календарных месяцев превышает 3600 необлагаемых минимумов доходов граждан;

2) лицо, которое ввозит (пересылает) товары на таможенную территорию Украины или получает от нерезидента работы (услуги) для их пользования или потребления на таможенной территории Украины, за исключением физических лиц, не зарегистрированных как плательщики налога, в случае, когда такие физические лица ввозят (пересылают) товары (предметы) в объёмах не подлежащих налогообложению согласно законодательству;

3) лицо, осуществляющее на таможенной территории Украины предпринимательскую деятельность по торговле за наличные денежные средства независимо от объёмов продажи, за исключением физических лиц, осуществляющих торговлю на условиях уплаты рыночного сбора в порядке, установленном законодательством;

4) лицо, представляющее на таможенной территории Украины услуги, связанные с транзитом пассажиров или грузов через таможенную территорию Украины;

5) лицо, ответственное за внесение налога в бюджет по объектам налогообложения на железнодорожном транспорте.

Объектом налогообложения являются следующие виды операций налогоплательщиков: во - первых, продажа товаров (работ, услуг) на таможенной территории Украины, в том числе операции по оплате стоимости услуг по договорам оперативной аренды (лизинга) и операции по передаче права собственности на объекты залога кредитору для погашения кредиторской задолженности; во - вторых, ввоз (пересылка) товаров на таможенную территорию Украины и получение работ (услуг), предоставляемых нерезидентам для их использования на таможенной территории Украины, в том числе операции по ввозу (пересылке) имущества по договорам аренды (лизинга), залога и ипотеки; в – третьих, ввоз ( пересылка) товара за пределы таможенной территории Украины и предоставление услуг (выполнение работ) для их потребления за пределами таможенной территории Украины.

Применяется 2 ставки – 20% и 0%.

Суммы НДС, которые подлежат уплате (перечислению) в бюджет или возмещению из бюджета, определяются как разница между общей суммой налоговых обязательств по НДС, которые возникли в связи с какой-либо поставкой товаров (работ, услуг) в течение отчётного периода и суммой налогового кредита с НДС отчётного налогового периода.

РАЗДЕЛ 2

АНАЛИЗ НДС НА ПРИМЕРЕ СПК «КАТП «ДЖАНКОЙ».

2.1.Организационно-экономическая характеристика кооператива «КАТП «Джанкой»

Сельскохозяйственный производственный кооператив «КАТП «Джанкой» Джанкойского района АРК расположен в 3 км к востоку от г. Джанкоя, который является крупным железнодорожным и транспортным узлом, и в 100 км от столицы Крыма – Симферополя.

Хозяйство организовано в 1931 г., всегда входило в систему «Крымконсервтреста». Именовалось:

- совхоз «Джанкойский № 3»;

-совхоз имени 60-летия Великой Октябрьской социалистической революции;

-коллективное агроторговое предприятие «Джанкой»;

-с 2000 г. В процессе реформирования преобразован в сельскохозяйственный производственный кооператив «КАТП «Джанкой».

СПК «КТП «Джанкой»- одно из ведущих хозяйств в районе. С 2000 года - семенное хозяйство специализируется на производстве семян зерновых, зернобобовых культур.

Основными отраслями его являются: производство растениеводческой продукции - овощи, зерно, а также животноводческой - молоко и мясо.

Местонахождение Кооператива: 96167, Украина, АР Крым, Джанкойский район, с. Победное, ул. Ленина, дом.46. Кооператив создан в процессе реорганизации Коллективного агроторгового предприятия «Джанкой» и является его правопреемником имущественных прав и обязанностей в соответствующих частях согласно с передаточным балансом. Кооператив осуществляет свою деятельность в соответствии с Хозяйственным кодексом Украины, Гражданского кодекса Украины, Законов Украины «О сельскохозяйственной кооперации», «О кооперации» других нормативно-правовых актов Украины.

В соответствии с заданиями и характером деятельности Кооператив является обслуживающим. Он считается созданным и добывает права юридического лица с момента его государственной регистрации, имеет обособленное имущество, самостоятельный баланс, может от своего имени заключать договора, осуществлять соглашения, добывать имущественные и личные неимущественные права и исполнять обязанности, быть истцом и ответчиком в суде и хозяйственном суде. Кооператив имеет печать, штампы и бланки со своим наименованием, знак для товаров и услуг, и счета в учреждениях банков.

Кооператив имеет право: предоставлять и передавать другим юридическим и физическим особам, обменивать, дарить, сдавать в аренду, предоставлять бесплатно или во временное пользование в ссуду принадлежащие ему здания, сооружения, транспортные средства, инвентарь, сырье и другие материальные ценности, а также списывать их из баланса, если это не противоречит действующему законодательству Украины;

- продавать, обменивать, дарить, сдавать в аренду гражданам средства производства и других материальных ценностей, за исключением тех, которых в соответствии с законодательством Украины не могут быть в их собственности;

- добывать имущество, имущественные и неимущественные права, делать операции с имуществом ценными бумагами и недвижимостью;

-выпускать собственные ценные бумаги и реализовывать их юридическим и физическим лицам в соответствии с действующим законодательством Украины;

-самостоятельно или на договорных принципах устанавливать цены и тарифы на сделанную продукцию, реализованное сырье, сделанные роботы, услуги, которые предоставляются;

-на защиту коммерческой тайны.

Кооператив несет ответственность по своим обязательствам всем своим имуществом. Члены Кооператива отвечают по обязательствам Кооператива только в пределах внесенного ими пая. Государство, его органы и другие организации не отвечают за обязательства Кооператива, Кооператив не отвечает по обязательствам государства, его органов и других организаций.

Целью деятельности Кооператива является полное и своевременное удовлетворение потребностей членов Кооператива, физических и юридических лиц, государства у выработанной Кооперативом продукции и услугах, которые предоставляются, получение прибыли и реализация на основании экономических и социальных интересов членов Кооператива и членов трудового коллектива.

Предметом деятельности Кооператива является:

- Растениеводство: выращивание зерновых, технических культур, овощей.

- Животноводство: разведение сельскохозяйственных животных.

- Смешанное сельское хозяйство.

- Выращивание зерновых и технических культур.

- Овощеводство.

- Разведение крупной рогатой скотины.

- Оптовая торговля зерном, семенами и кормами для животных.

- Оптовая торговля сельскохозяйственным сырьём и живым скотом.

Кооператив в своей хозяйственной деятельности пользуется земельным участком, который состоит из переданных ему в аренду членами (ассоциируемыми членами) кооператива и третьих лиц земельных участков (паев), прав пользования земельным участком (паем) и приобретенных земельных участков Кооперативом в собственность в соответствии с земельным законодательством Украины. Производственная характеристика кооператива изображена в виде таблицы (табл. 2.1).

Таблица 2.1

Производственная характеристика СПК «КАТП «Джанкой» на 1 января 2009года

|

Общая площадь земель предприятия

|

4002 га

|

|

В т. ч. пашня

|

3707 га

|

|

Многолетние насаждения

|

53 га

|

|

Пастбища

|

242 га

|

|

Орошаемые земли

|

2788 га

|

|

Среднегодовая численность работников всего

|

225 чел.

|

|

В т. ч. работников, занятых в с/х производстве

|

182

|

|

|

|

Наличие техники:

|

|

|

- тракторов

|

82

|

|

- зерновых комбайнов

|

9

|

|

- грузовых автомобилей

|

40

|

|

- дождевальных машин

|

|

|

В т. ч. «Днепр»

|

8

|

|

«Кубань»

|

4

|

|

«Фрегат»

|

6

|

|

|

|

Наличие поголовья:

|

|

|

- всего условных голов скота

|

884

|

|

- всего КРС

|

1053

|

|

В т. ч. коров

|

350

|

|

- всего свиней

|

194

|

|

В т. ч. свиноматок

|

14

|

За аренду земельных участков (паев) Кооператив выплачивает арендную плату согласно заключенного договора аренды.

Председатель Правления лично заключает договоры аренды земельных участков.

Кооператив ведет Книгу регистрации земельных участков - «Земельную книгу».

Правление Кооператива проводит регистрацию соглашений и ведение Земельной книги, взаимодействует с местными органами по вопросам, связанным с регистрацией информации в Земельной книге.

За кооперативом закреплено 4002 га с/х угодий, из них орошаемые 2788 га, 3707 га пашни,53 га многолетних насаждений, 242 га пастбищ.

Среднегодовая численность работников кооператива составляет 225 человек, в том числе занятых в сельском хозяйстве 182.

На 1 января 2009 года в СПК «КАТП «Джанкой» имелось 1053 голов КРС, в том числе 350 голов коров, поголовье свиньей составляло 194 голов, в том числе основные свиноматки 14.

Энерговооруженность МТП составляет: 82 трактора, в том числе 17 гусеничные, 23 сеялки, 42 культиватора,9 зерноуборочных комбайна,18 машин для внесения органических удобрений,40 грузовых автомобилей, 11 легковых,4 автобуса, 71 единица с/х машин, 9 зерноуборочных комбайнов. Ремонт с/х техники осуществляют в типовой ремонтной мастерской.

В сельскохозяйственном кооперативе большое внимание уделяется развитию отрасли растениеводства, в частности - производству зерновых и технических культур, и это не случайно, поскольку растениеводство - наиболее прибыльная для хозяйства отрасль, которая даже в критических условиях, сложившихся сейчас, способна приносить стабильный доход.

Важное значение для хозяйства имеет и кормопроизводство. Следует отметить, что в последнее время СПК «КАТП «Джанкой» практически не производило закупок кормов со стороны, поэтому кормовая база животноводства сейчас целиком основывается на внутрихозяйственном производстве кормов.

В условиях снижения продуктивности и поголовья скота происходит сокращение объема реализации животноводческой продукции, которая в условиях несовершенного ценового механизма является для хозяйства убыточной.

В современных условиях возрастает значение поиска путей совершенствования существующего состояния соотношения отраслей в СПК «КАТП «Джанкой».

Имущество Кооператива составляют основные фонды и оборотные, а также другие ценности, стоимость, которых отображается в балансе Кооператива. Он является владельцем имущества:

- вступительных и паевых взносов членов Кооператива;

- доходов от реализации продукции и других видов хозяйственной деятельности;

- доходов от ценных бумаг;

- кредитов банков и других кредиторов;

- капитальных вложений и дотаций из бюджетов;

- приобретенного имущества у других юридических или физических лиц;

- бесплатных или благотворительных взносов, пожертвований организаций, предприятий и граждан.

Сельскохозяйственный кооператив имеет следующую организационную структуру (приложение А). В административном корпусе СПК «КАТП «Джанкой» размещаются отделы управления. На первом - бухгалтерия, секретарь, отдел кадров, а на втором – плановый, экономический, юридический, агрономический, зоотехнический отделы. Система управления Кооператива представляют собой коллектив работников, организованных в аппарат управления, выполняющий функции планирования, регулирования, учёта в соответствии с заданной целью управления, использующий информацию и технику управления. Структура аппарата управления определяет необходимое количество управленческого персонала по подразделениям, устанавливает состав этих подразделений, регламентирует административные, функциональные и информационные взаимоотношения между подразделениями, устанавливает права, обязанности и ответственность работников аппарата управления; определяет требования к профессиональному составу управленческого персонала.

Большое влияние на характер построения структуры аппарата управления оказывает распределение структурных подразделений по уровням управления. Под уровнем управления понимают совокупность подразделений с одинаковым количеством ступеней, через которые проходят решения структурного подразделения данного уровня до непосредственных исполнителей. Для всех специалистов и работников кооператива разработаны должностные обязанности и квалифицированные требования для каждой профессии и специальности.

Член Кооператива имеет право в любой момент получить заверенную Председателем Правления выписку из Земельной книги, которая подтверждает статус, размер и стоимость земельных участков.

Органы управления Кооператива:

- Общие собрания членов Кооператива;

- Правление Кооператива;

- Ревизор.

В Общих собраниях имеют право принимать участие все члены Кооператива независимо от размера надлежащих им паев. Принимать участие в Общих собраниях с правом совещательного голоса могут и ассоциируемые члены Кооператива.

Голосование на Общих собраниях осуществляется по принципу: «один член Кооператива - один голос».

Кооператив самостоятельно планирует свою деятельность и определяет перспективы развития исходя из интересов трудового коллектива. Кооператива и необходимости обеспечения социального развития Кооператива.

Трудовой коллектив Кооператива составляют все граждане, которые своим трудом принимают участие в его деятельности на основе трудового договора, а также других форм, которые регулируют трудовые отношения работника с Кооперативом.

Структурные изменения численности персонала Кооператива за период с 2006 по 2008 год приведены в табл.2.2

Таблица 2.2

Среднесписочная численность персонала СПК «КАТП «Джанкой» за 2006-2008 гг.

|

Наименование

|

Среднесписочная численность, чел.

|

|

2006 г.

|

2007 г.

|

2008 г.

|

|

Управление

|

35

|

33

|

32

|

|

Цех

Растениеводства

|

62

|

60

|

43

|

|

Цех животноводства

|

83

|

65

|

43

|

|

Цех

Механизации

|

91

|

75

|

54

|

|

Цех торговли

|

20

|

24

|

23

|

|

Сл. по хранению и реализации

|

16

|

9

|

7

|

|

Строительная

Служба

|

10

|

10

|

7

|

|

Коммунальная

Служба

|

6

|

2

|

1

|

|

ИТОГО:

|

323

|

278

|

210

|

Исходя из данной таблицы, можно отметить, что за последние три года численность работников кооператива постепенно уменьшалась. Это объясняется, с одной стороны, снижением объёма производства и реализации продукции, а с другой стороны – преднамеренным сокращением штата с целью уменьшения затрат на производство, а следовательно, и увеличения его экономической эффективности.

Таким образом, СПК «КАТП «Джанкой» - одно из ведущих хозяйств в Джанкойском районе образованное в 1931г. С 2000 года – семенное хозяйство специализируется на производстве семян зерновых и зернобобовых культур. Основными его отраслями являются: производство растениеводческой продукции – овощи, зерно, а также животноводческой – молоко и мясо. В соответствии с заданиями и характером деятельности Кооператив является обслуживающим.

2.2. Анализ финансово-хозяйственной деятельности СПК «КАТП «Джанкой»

Под финансовым положением или состоянием организации понимают ее способность обеспечить процесс хозяйственной деятельности финансовыми ресурсами и возможность соблюдения нормальных финансовых взаимоотношений с работниками организации и другими организациями, банками, бюджетом и т. д.

Информационной базой финансового анализа является бухгалтерская отчётность, в данном отчёте использовалась форма №1 (Приложение П, Р, С). Анализируя финансово-хозяйственную деятельность кооператива по отчёту о финансовых результатах (Приложение Т, У, Ф), в котором отображается информация о расходах и доходах за отчётный период можно сделать вывод.

Анализ показателей финансовых результатов деятельности СПК «КАТП «Джанкой» за 2006-2008 года (Приложение Б) показывает, что выручка от реализации продукции выросла в 2007 году по отношению к 2006 году на 1338 тысяч гривен, в 2008 году по отношению к 2007 году на 2010 тысяч гривен, в процентном отношении соответственно на 19% и на 24%.

Себестоимость продукции выросла в 2007году по отношению к 2006г. на 516 тыс. грн. в 2008 году по отношению к 2007 году на 1251 тысяч гривен в процентном соотношении соответственно на 8% и 18%,

Возросли административные расходы в 2007году по сравнению к 2006г. на 41 тысячи гривен, в 2008 году по сравнению к 2007 году на 215 тысяч гривен.

Так заработная плата работников администрации растёт быстрее, чем повышается производительность труда в отраслях производящих продукцию.

Выросли также затраты на реализацию продукции. Если брать в целом по СПК «КАТП « Джанкой», то финансовые результаты говорят о том, что сельскохозяйственный производственный кооператив постепенно повышает результаты свой финансовой деятельности.

Так, если в 2006 году был получен убыток по СПК «КАТП « Джанкой» на 947тысяч гривен, в 2007 году получена прибыль 52 тысячи гривен, в 2008 году убыток составил 763 тысячи гривен. В связи с тем, что увеличились административные и другие операционные расходы на 331 тыс. грн. и уменьшились прочие финансовые расходы на 482 тыс. грн. Результат финансовой деятельности - 815 тыс. грн. за 2008 год, в 2008 году убыток возрос по сравнению с 2007 годом на 763 тысячи гривен. Это говорит об ухудшении финансово-хозяйственной деятельности предприятия.

Анализируя эффективность использования основных фондов по СПК «КАТП «Джанкой» за 2006-2008гг. (Приложение В) отметим. К основным средствам относятся материальные активы, которые кооператив содержит с целью использования их в процессе производства или доставки товаров и услуг, предоставление в аренду другим лицам или для осуществления административных и социально - культурных функций, ожидаемый срок полезного использования (эксплуатации) которых больше года.

Основные средства и долгосрочные инвестиции в основные средства по разному влияют на финансовые результаты.

Состояние и эффективность использование основных средств непосредственно влияет на выполнение производственной программы СПК КАТП « Джанкой» и возможность получения прибыли.

Основные средства являются материально - технической базой производства и являются фундаментом его усовершенствования и развития.

Общим показателем эффективности использования основных производственных фондов является производство валовой продукции в расчёте на 1 гривню их средней стоимости – фондоотдача. Фондоёмкость показывает в среднем (по стоимости) используется на КАТП « Джанкой» основных производственных средств на производство продукции стоимостью 1грн.

Рассматривая анализ эффективности использования основных фондов по КАТП «Джанкой» за 2006- 2008 годы наблюдается, что среднегодовая стоимость основных фондов уменьшается, так у СПК «КАТП « Джанкой» не имеет средств для покупки новой техники, а старая приходит в негодность и подлежит списанию.

Фондоотдача в 2008 году увеличилась по сравнению с 2006 и 2007 годами на 0,03, в связи с этим увеличилась стоимость основных фондов. Фондоёмкость уменьшилась с 5 гривен в 2006-2007 годах до 4 гривен в 2008 году. Оснащённость СПК «КАТП «Джанкой» основными фондами незначительно выросла, так фондообеспеченность хозяйства на 100 гектар сельскохозяйственных угодий, в 2007 году составила 697 тысяч гривен, а в 2008 году 717 тысяч гривен.

Фондовооружённость труда на одного среднегодового работника также возросла в 2008 году на 29 тысячи гривен, по сравнению с 2007 годом и на 74 тысячи гривен по сравнению с 2006годом, количество работников не значительно увеличивается с каждым годом, в связи с увеличением объёма производства.

Анализируя приложение Г структура активов СПК «КАТП «Джанкой», можно отметить, что сумма активов снизилась в 2008 году по сравнению с 2006 годом на 1196,2 тыс. гривен и в меньшей степени произошло сокращение в 2008 году по сравнению с 2007 годом на 529 тысяч гривен. Это снижение произошло за счёт необоротных активов и старения техники. Были списаны непригодные основные средства в 2008 году по сравнению с 2006 годом на 1279,8 тысяч гривен и в 2008 году по сравнению с 2007 годом на 211 тысяч гривен. Произошло уменьшение суммы оборотных средств в 2008 году по сравнению с 2007 годом на 338,9 тыс. гривен. Это повлияло на уменьшение запасов на 280,8 тыс. гривен в 2008 году по сравнению с 2007 годом уменьшились денежные средства в банке за этот же период на 58,1 тысячу гривен. Денежные средства в расчётах снизились на 47 тысяч гривен.

Наблюдается ухудшение структуры капитала, о чём свидетельствуют увеличение части заимствованных средств для финансирования текущей деятельности cельскохозяйственного производственного кооператива и в первую очередь кредиторской задолженности товарного характера, которая увеличилась 2008 году по сравнению с 2007 годом на 205 тысяч гривен. Необходимо более тщательно изучить динамику состава и структуры активов для эффективного использования каждого вида имущества.

Финансовой основой деятельности предприятия является сформированный им собственный капитал. Он является начальной и бессрочной основой финансирования деятельности предприятия, а также источником погашения его убытков, одним из самых весомых показателей, которые используется при оценке финансового состояния, поскольку показывает:

• с одной стороны, степень финансовой самостоятельности (его независимость от внешних источников финансирования);

• с другого — степень кредитоспособности предприятия.

Из приложения Д структура собственного капитала, видно, что собственный капитал уменьшился в 2008 году по сравнению с 2006 годом на 782,7 тысячи гривен, а по сравнению с 2007 годом на 814,6 тысяч гривен, хотя в 2007 году он незначительно увеличился по сравнению с 2006 годом на 31,9 тысяч гривен, всё же прослеживается тенденция к уменьшению собственного капитала. Сумма убытка возросла на 20 % в 2008 году по сравнению с 2006 годом и на 21,3 % в 2008 году по сравнению с 2007 годом. Анализируемый кооператив при отсутствии убытка в 2006 - 2008 годах мог бы иметь 18458,1 тыс. гривен собственного капитала. Это дало возможность повысить часть собственного капитала кооператива в финансировании его имущества.

В процессе анализа капитала предприятия, в первую очередь, изучают изменения в его структуре, составе и дают им объективную оценку с позиции инвесторов и предприятия. Да, учреждения банков и других инвесторов интересует преимущественно доля собственного капитала в общем его размере (она должна составлять не меньше 50 %). При внутреннем же анализе больше внимания уделяет изучению динамики и структуры собственного и ссудного капитала, обнаруживают причины изменений отдельных составных частей собственного и заёмного капитала и дают оценку этим изменениям.

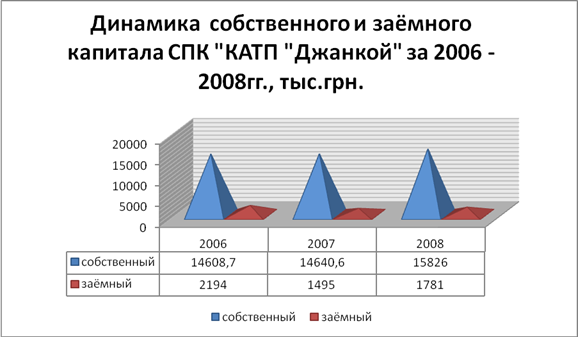

Используя информацию приложений П, Р, С за 2006-2008гг. проведём анализ собственного и заёмного капитала КАТП «Джанкой» приведённого в таблице 2.3.

Таблица 2.3

Структура собственного и заёмного капитала СПК

«КАТП «Джанкой» за 2006 – 2008гг.

|

Показатели

|

2006 год

|

2007 год

|

2008 год

|

Отклонение (±) 2008 года от:

|

2008 г. в % к:

|

|

|

|

|

2006 года

|

2007 года

|

2006 года

|

2007 года

|

|

Капитал (состоянием на конец периода), тыс. грн.

|

16803,2

|

16136,0

|

15607

|

-1196,2

|

-529,0

|

92,9

|

96,7

|

|

Собственный капитал

|

14608,7

|

14640,6

|

13826

|

-782,7

|

-814,6

|

94,6

|

94,4

|

|

Нераспределенная прибыль (убыток)

|

-3849,4

|

-3817,5

|

-4632

|

-782,6

|

-814.5

|

120

|

121,3

|

|

Заёмный капитал

|

2194

|

1495

|

1781

|

-413,0

|

300

|

81,1

|

119,1

|

В общем работу СПК «КАТП «Джанкой» в течение 2006- 2008 годов следует оценить негативно, ведь результатом его эффективной деятельности должно быть обеспечение прибыльности. Финансовое состояние предприятия в значительной мере зависит от вложения финансовых ресурсов в активы. По данным таблицы 2.4 общая стоимость имущества в 2008 году по сравнению с 2006 годом уменьшилась на 1196,2 тысячи гривен, а по сравнению с 2007 годом наблюдается снижение стоимости капитала на 529,0 тыс. грн. Такие изменения обусловлены резким уменьшением собственного капитала в следствии неэффективного управления финансовыми ресурсами, так как в течение периода, который анализируется наблюдается противоположная тенденция к увеличению суммы непокрытого убытка с 3849,4тыс. грн. в 2006 году до 4632 тыс. грн. в 2008 году.

По отношению к заёмному капиталу наблюдается противоположная тенденция. Так стоимость заёмных средств возросла с 1495 тыс. грн. в 2007 году до 1781 тысяч гривен в 2008 году (рис.2.1).