ДИПЛОМНАЯ РАБОТА ОРГАНИЗАЦИЯ УЧЕТА И ОЦЕНКИ ЗЕМЕЛЬНЫХ УГОДИЙ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ РАЗЛИЧНЫХ ОРГАНИЗАЦИОННО-ПРАВОВЫХ ФОРМ В АР КРЫМ 2009

ДИПЛОМНАЯ РАБОТА ОРГАНИЗАЦИЯ УЧЕТА И ОЦЕНКИ ЗЕМЕЛЬНЫХ УГОДИЙ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ РАЗЛИЧНЫХ

ОРГАНИЗАЦИОННО-ПРАВОВЫХ ФОРМ В АР КРЫМ 2009

СОДЕРЖАНИЕ

|

ВВЕДЕНИЕ

|

3

|

|

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ УЧЕТА ЗЕМЕЛЬНЫХ РЕСУРСОВ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ

|

7

|

|

1.1 Нормативно-правовые основы организации земельных отношений в сельскохозяйственных предприятиях

|

7

|

|

1.2 Организация учета земельных ресурсов

|

19

|

|

2 ОРГАНИЗАЦИЯ УЧЕТА ЗЕМЕЛЬНЫХ РЕСУРСОВ И ЭФФЕКТИВНОСТЬ ИХ ИСПОЛЬЗОВАНИЯ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ АР КРЫМ

|

36

|

|

2.1 Характеристика земельных ресурсов сельскохозяйственных предприятий АР Крым

|

36

|

|

2.2 Организационно-экономическая характеристика предприятий и эффективность использования земли в них

|

48

|

|

2.3 Отражение операций с земельными участками в налоговом учете

|

62

|

|

3 Совершенствование организации учета и оценки земель сельскохозяйственного назначения

|

74

|

|

3.1 Формирование справедливой стоимости земельных участков в бухгалтерском учете

|

74

|

|

3.2 Совершенствование организации бухгалтерского учета операций с земельными ресурсами

|

87

|

|

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

|

101

|

|

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

|

107

|

|

ПРИЛОЖЕНИЯ

|

|

ВВЕДЕНИЕ

Актуальность темы. Благодаря своей уникальности и природному происхождению, не зависящему от человеческой деятельности, земельные ресурсы занимают особое место в составе основных средств производства. Особую значимость земельные ресурсы приобретают в сельском хозяйстве, поскольку в этом случае земля является не только пространственным базисом размещения производства, но и непосредственно предметом и средством труда. В настоящее время сельское хозяйство, как основной производитель продовольственной продукции невозможно представить без использования земли, поэтому экономика государства во многом зависит от размеров и качества его земельных ресурсов. Земельные ресурсы, как бесценное национальное богатство, является важной основой решения многих социально-экономических проблем. Поэтому вопросы землепользования, повышения его эффективности в настоящее время особенно актуальны.

В связи с реформированием бухгалтерского учета земля стала одним из его объектов. Поэтому возникает необходимость оценки земельных угодий и отражение их в бухгалтерском, налоговом учете и финансовой отчетности. Кроме того, специфика сельскохозяйственного производства привела к принятию отдельных стандартов учета как в международной (МСБУ 41 «Сельское хозяйство»), так и в национальной (П(C)БУ 30 «Биологические активы») практике. Однако в украинском законодательстве вопросы оценки и учета сельскохозяйственных земельных ресурсов рассмотрены недостаточно. Важность решения этих вопросов определяется перспективой отмены моратория на продажу земель сельскохозяйственного назначения.

Проблемы организации земельных отношений рассматривали Ляшенко Ю. И. [ 32] и Варламов Д. В.[ 32]; методические подходы к оценке земельных ресурсов нашли свое отражение в публикациях Джалала А. К. [13], Шуриной Н. С. [ 32], Утехина Н. А. [63], Сиверса Е. Е. [56]; вопросам рациональной организации бухгалтерского учета земельных ресурсов посвящены научные труды Огийчука М. Ф.[ 37], Гузара Б. С.[11], Бутынца Ф. Ф [5], Голова С.[ 7,8].

Однако, поскольку теоретическая база и практика организации учета и оценки земельных ресурсов сельскохозяйственного назначения в Украине находится в стадии формирования, рассмотрение этих вопросов остается все еще актуальным.

Целью Работы является анализ организации учета и оценки земельных угодий в сельскохозяйственных предприятиях различных организационно-правовых форм. А также обоснование рекомендаций по его совершенствованию.

Реализация поставленной цели предусматривает решение следующих задач:

– изучение нормативно-правовой базы организации земельных отношений в сельском хозяйстве;

– рассмотрение существующих нормативно-методических документов по организации учета и оценки сельскохозяйственных угодий;

– изучение структуры землепользователей АР Крым и оценка эффективности использования земельных ресурсов в сельскохозяйственных предприятиях различных организационно-правовых форм;

– рассмотрение организации учетных работ в исследуемых предприятиях, а также организации оценки земельных угодий;

– определение наиболее эффективных подходов к формированию справедливой стоимости сельскохозяйственных угодий;

– разработка рекомендаций по отражению стоимости земельных угодий на счетах бухгалтерского учета и в отчетности.

Предметом исследования является процесс организации учета и оценки земельных угодий в сельскохозяйственных предприятиях.

Объект исследования – земельные отношения, организация бухгалтерского и налогового учета сельскохозяйственных угодий в предприятиях различных организационно-правовых форм АР Крым.

В ходе исследования использовался метод статистических группировок для распределения сельскохозяйственных предприятий по площади землепользования и стоимости земельных угодий; расчетно-конструктивный для оценки деятельности предприятий и эффективности использования сельскохозяйственных угодий в них; монографический метод – для рассмотрения исторического аспекта формирования подходов к оценке земельных участков, приемы графического метода – для анализа взаимосвязи размеров исследуемых предприятий и эффективности использования сельскохозяйственных земельных угодий в них, площади сельскохозяйственных угодий и пашни, приходящихся на одно предприятие по административным районам АР Крым; метод матриц-координат для оценки зависимости эффективности использования земельных ресурсов сельскохозяйственного назначения от размеров предприятия.

Информационную базу исследования составили законодательные и нормативно правовые акты Украины, статистические сборники Госкомстата АР Крым. Применялась отчетность сельскохозяйственных предприятий АР Крым, материалы монографий, статей украинских и зарубежных ученых, а также результаты собственных исследований автора.

Научная новизна Проведенных исследований заключается в следующем:

– обоснована целесообразность рассмотрения земель сельскохозяйственного назначения как природных долгосрочных биологических активов, что позволило сформировать рекомендации по их отражению на соответствующих счетах бухгалтерского учета;

– дифференцированы методические подходы к оценке земли в зависимости от участия земельных угодий в хозяйственном обороте предприятия;

– оценены с применением метода матриц-координат взаимосвязь размеров и специализации сельскохозяйственных предприятий с эффективностью использованию земли.

Практическое значение Полученных результатов состоит в разработке рекомендаций по отражению земель, используемых в сельскохозяйственном производстве, на счетах бухгалтерского учета и в финансовой отчетности предприятий (форма №5 таблицы II, III, VII, XIV); форм для организации первичного учета земельных угодий в сельскохозяйственных предприятиях.

Апробация результатов исследований проводилась на: IX слете именных стипендиатов и отличников учебы аграрных вузов «Лидеры АПК XXI века» (Винницкий ДАУ, май 2007), научной студенческой конференции «Тенденции развития финансовых механизмов, учета и аудита в современных условиях» (ЮФ «КАТУ» НАУ, ноябрь 2008 г.), международной научно-практической конференции «Наука и технологии – шаг в будущее» (Днепропетровск, февраль 2009 г.), научной студенческой конференции «Проблемы и перспективы развития экономических отношений в АПК» (ЮФ НУБиП Украины «КАТУ», апрель 2009 г.). Результаты исследований отражены в 3 публикациях в специализированных научных изданиях общим объемом 1,1 печатного листа.

Дипломная работа состоит из трех разделов, выводов и предложений, списка литературы (135 наименований). Работа изложена на 150 страницах компьютерного текста, содержит 35 таблиц, 17 рисунков, 8 приложений.

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ УЧЕТА ЗЕМЕЛЬНЫХ РЕСУРСОВ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ

1.1 Нормативно-правовые основы организации земельных отношений в сельскохозяйственных предприятиях

Все отношения в обществе, которые складываются между гражданами, юридическими лицами, органами местного самоуправления и органами государственной власти относительно владения, пользования и распоряжения землей, являются земельными отношениями. Соответственно, объектом этих отношений выступает земля в пределах территории Украины: земельные участки и права на них, в том числе на земельные доли (паи).

Правовую базу, регулирующую земельные отношения, составляют:

– Конституция Украины (в ст. 14 гарантировано право собственности на землю);

– Земельный кодекс;

– Закон Украины «Об оценке земли»;

– Закон Украины «Об аренде земли»;

– Закон Украины «О плате за землю»;

– другие нормативно-правовые акты.

Согласно действующему законодательству земля может находиться в собственности или пользовании (постоянном или временном, т. е. в аренде).

Право собственности означает, что собственник земельного участка может свободно владеть, пользоваться и распоряжаться им (продать, подарить, обменять, завещать участок и совершать в отношении него любые, не запрещенные законом сделки).

Документом, подтверждающим право собственности на участок, является государственный акт на право собственности на земельный участок (ст. 126 ЗК), форма которого утверждена Постановлением № 449 [51].

Выделяют государственную, коммунальную и частную собственность на землю (табл. 1.1).

Таблица 1.1 – Виды права собственности на землю

|

Виды права собственности

|

Субъекты права собственности

|

Основания приобретения земли

в собственность

|

|

Государственная (ст. 84 ЗК)

|

Государство – через органы власти (КМУ, Совет министров АР Крым, областные, Киевская и Севастопольская городские, районные государственные администрации)

|

Передача земель из коммунальной собственности;

Принудительное отчуждение у собственников по мотивам общественной необходимости;

Наследование земли государством;

Приобретение по гражданско-правовому договору (покупка, дарение, мена и др.);

Конфискация земельного участка

|

|

Коммунальная (ст. 83 ЗК)

|

Территориальные громады – самостоятельно или через органы местного самоуправления

|

Передача земель из государственной собственности;

Принудительное отчуждение у собственников по мотивам общественной необходимости;

Принятие наследства;

Приобретение по гражданско-правовому договору (покупка, дарение, мена и др.);

Другие основания, предусмотренные законом

|

|

Частная собственность

(ст. 81, 82 ЗК)

|

Граждане*

|

Приобретение по гражданско-правовому договору (покупка, дарение, мена и др.);

Приватизация участков или бесплатная передача из государственной или коммунальной собственности;

Принятие наследства;

Выделение в натуре земельной доли (пая)

|

|

Юридические лица*

|

Приобретение по гражданско-правовому договору (покупка, дарение, мена и др.);

Внесение земельных участков учредителями в уставный капитал;

Принятие наследства;

Другие основания, предусмотренные законом

|

* Иностранные граждане, лица без гражданства, иностранные юридические лица, совместные предприятия не могут быть собственниками земель сельскохозяйственного назначения. Даже если они получат такие земли в собственность (например, в результате наследования), то в обязательном порядке обязаны будут в течение одного года с момента их получения произвести отчуждение земельного участка (ч. 4 ст. 81 и ч. 3 ст. 82 ЗК). В случае игнорирования требований закона земельный участок подлежит принудительному отчуждению по решению суда (ст. 145 ЗК). Альтернативным вариантом может стать оформление ими аренды на такой участок.

Право пользования землей регулируется главой 15 ЗК. Различают два вида пользования земельным участком:

• право постоянного пользования (т. е. без ограничения срока);

• право временного пользования (аренда).

Земельные участки, находящиеся в государственной или коммунальной собственности, в настоящее время могут быть предоставлены в постоянное пользование только государственным или коммунальным предприятиям, учреждениям и организациям, общественным организациям инвалидов, их предприятиям, учреждениям и организациям (ст. 92 ЗК).

Но до 01.01.02 г. (т. е. до вступления в силу нового Земельного Кодекса) такого ограничения не существовало, и земельные участки предоставлялись в постоянное пользование юридическим лицам независимо от формы собственности, а также гражданам. Согласно Решению Конституционного суда Украины № 5-рп/2005 такие землепользователи не обязаны переоформлять земельные участки в собственность или аренду и имеют право владеть ими на праве постоянного пользования.

Документальным подтверждением права постоянного пользования является государственный акт на право постоянного пользования земельным участком, Форма которого утверждена Постановлением № 449 [51].

Договор аренды земли – это договор, по которому арендодатель обязан за плату передать арендатору земельный участок во владение и пользование на определенный срок, а арендатор обязан использовать земельный участок в соответствии с условиями договора и требованиями земельного законодательства (ст. 13 Закона № 161) [18].

Согласно ч. 3 ст. 93 ЗК аренда земельного участка может быть краткосрочной (не более 5 лет) и долгосрочной (не более 50 лет) [25].

Арендаторами земельных участков могут быть как граждане, так и юридические лица (в т. ч. иностранные), международные объединения и организации, а также иностранные государства (ст. 5 Закона № 161) [18].

Арендодателями же являются собственники земельных участков или уполномоченные ими лица. Например, арендодателями земель государственной и коммунальной собственности до их размежевания выступают (п. 1 Заключительных положений Закона № 161) [18]:

• в пределах населенных пунктов – соответствующие сельские, поселковые, городские советы;

• за пределами населенных пунктов – соответствующие органы исполнительной власти (районные госадминистрации).

Независимо от того, кто выступает сторонами договора аренды земельного участка, он заключается в письменной форме (Типовой договор аренды земли утвержден Постановлением № 220 [52»]) и по желанию одной из сторон может быть заверен нотариально (ст. 14 Закона № 161 [18]).

Договор аренды земельного участка вступает в силу после государственной регистрации (ст. 18 Закона № 161, ч. 2 ст. 125 ЗК [25]). Данный вопрос урегулирован Законом № 1952 [14»], однако закрепленная им система регистрации на сегодняшний день не действует. В связи с этим регистрация договоров аренды земли производится структурными подразделениями Центра государственного земельного кадастра в соответствии с Временным порядком № 174 [6] (письмо Госземинспекции от 18.04.07 г. № 6-8-783/342).

В договоре аренды земли обязательно нужно согласовать следующие существенные условия (ст. 15 Закона № 161) [18]:

• объект аренды (место расположения и размер участка);

• срок действия договора аренды;

• арендная плата (размер, индексация, формы платежа, сроки, порядок внесения и пересмотра, ответственность за ее неуплату);

• условия использования и целевое назначение земельного участка;

• условия сохранности состояния объекта аренды;

• условия и сроки передачи земельного участка арендатору;

• условия возврата земельного участка арендодателю;

• существующие ограничения (обременения) относительно использования земельного участка (например, сервитуты);

• определение стороны (арендодатель или арендатор), которая несет риск случайного повреждения или уничтожения объекта аренды либо его части;

• ответственность сторон.

Стороны могут предусмотреть и другие существенные условия договора аренды (например, порядок страхования объекта аренды).

Одним из наиболее существенных условий договора аренды земельного участка является арендная плата. Размер, форма и сроки внесения арендной платы определяются в договоре по согласованию сторон (ст. 21 Закона № 161 [18]).

Форма арендной платы может быть:

• денежная;

• натуральная (например, в виде продукции, выращенной на арендованном земельном участке);

• отработочная (предоставление услуг арендодателю).

С учетом того что арендная плата за земельные участки государственной или коммунальной собственности – это обязательный платеж, законодательством установлены особые требования относительно исчисления и порядка ее уплаты, а именно:

• ее размер за год не может быть меньше трехкратного размера земельного налога (а для земель сельскохозяйственного назначения – однократного размера земельного налога) и не может превышать 12 % нормативной денежной оценки участка. Больший размер арендной платы может быть установлен в случае определения арендатора на конкурентной основе (ч. 4 ст. 21 Закона № 161 [18]);

• арендная плата должна уплачиваться арендатором (кроме граждан) ежемесячно в течение 30 календарных дней, следующих за последним календарным днем отчетного месяца (ст. 17 Закона о плате за землю [16]);

• внесение арендной платы должно происходить исключительно в денежной форме (ст. 22 Закона № 161 [18]);

• если земельный участок передан в аренду для сельскохозяйственного использования, то арендная плата пересматривается один раз в 3 года (ст. 23 Закона № 161 [18]).

Неотъемлемой частью договора аренды земли являются:

• план (схема) земельного участка;

• кадастровый план земельного участка с отражением ограничений (обременений) в его использовании и установленных земельных сервитутов;

• акт определения границ земельного участка в натуре (на местности);

• акт приемки-передачи объекта аренды;

• проект отвода земельного участка (делается в том случае, если целевое назначение земельного участка изменяется).

Приобретение права аренды земельных участков государственной и коммунальной собственности осуществляется исключительно на аукционе (кроме земельных участков, на которых расположены объекты недвижимости, находящиеся в собственности граждан и юридических лиц, не имеющих государственных акций (долей, паев)). Не проводятся аукционы относительно участков, которые (или здания на которых) арендуют бюджетные учреждения, музеи, предприятия и общественные организации сферы культуры и искусства (ч. 2 ст. 124 ЗК, ст. 16 Закона № 161 [18]).

Субаренда земли возможна, если это прямо предусмотрено в договоре аренды. Если же о субаренде в договоре ничего не сказано, то арендатор должен получить письменное согласие арендодателя. Для этого ему направляется письменный запрос. И если в течение месяца арендодатель не сообщит (в письменном виде) о своем согласии или несогласии, то арендованный земельный участок (или его часть) может быть передан в субаренду.

Договор субаренды заключается в письменной форме (его нотариальное удостоверение возможно с согласия сторон) и подлежит государственной регистрации в том же порядке, что и договор аренды земли.

При субаренде должны соблюдаться требования ст. 8 Закона № 161 [18]:

• целевое назначение земельного участка, передаваемого в субаренду, не должно изменяться;

• условия договора субаренды не должны противоречить условиям договора аренды;

• срок субаренды не должен превышать срока действия основной аренды. В случае прекращения договора аренды прекращается действие договора субаренды;

• плата за субаренду земельных участков государственной и коммунальной собственности не должна превышать арендной платы.

Арендаторы земельных участков сельскохозяйственного назначения на период действия договора аренды могут обмениваться принадлежащими им правами пользования участками путем заключения между собой договоров субаренды.

Правоотношения, касающиеся аренды земельных долей (паев), имеют свои особенности по сравнению с арендой земельных участков. Главное отличие заключается в том, что объектом аренды в данном случае является не конкретный земельный участок с четко определенными границами в натуре, право собственности, на который удостоверено соответствующим государственным актом, а земельная доля (пай), границы которой на местности не определены, указаны только ее размеры в условных кадастровых гектарах, а право на эту долю (пай) удостоверено сертификатом.

На сегодняшний день аренда земельных долей (паев) регулируется Указом № 1529 [63»], которым, в частности, предусмотрен упрощенный порядок регистрации таких договоров.

В соответствии с Порядком № 119 [49] регистрация договоров аренды земельной доли (пая) производится бесплатно исполнительным комитетом сельского, поселкового, городского совета по месту расположения земельного пая. Для этого арендодатель представляет в соответствующий исполком договор аренды (в двух экземплярах) и сертификат на право на земельную долю (пай).

Что касается самого договора аренды земельной доли (пая), то его типовая форма утверждена Приказом Госкомзема № 5 [54].

Необходимо заметить, что некоторые условия такого договора в силу особенностей объекта аренды отличаются от условий договора аренды земельного участка.

Так, например, размер земельной доли (пая) указывается в условных кадастровых гектарах, а ее месторасположение не указывается вообще.

Арендная плата по договору не может быть меньше размера, установленного законодательством. В настоящее время (с 01.09.08 г.) – это 3 % (до 01.09.08 г. было 1,5 %) стоимости арендованной доли (пая) (ст. 1 Указа № 92 [64]). В свою очередь, стоимость земельной доли (пая) определяется органом землеустройства и указывается в сертификате на право на земельную долю (пай). Законодательством не предусмотрено нотариальное удостоверение договоров аренды земельной доли (пая).

Кроме того, существуют так называемые вещные права на чужие земельные участки. Особенность вещных прав состоит в том, что земельным участком владеет и пользуется не только собственник, но и другое лицо, которому это право передано на основании договора с собственником, закона, завещания или по решению суда. При этом право распоряжения земельным участком по-прежнему принадлежит его собственнику. Только он может отчуждать участок (продавать, дарить, обменивать), а также совершать в отношении него любые не запрещенные законом сделки. К вещным правам относятся:

• сервитут;

• эмфитевзис;

• суперфиций.

Вышеперечисленные вещные права на чужие земельные участки следует отличать от аренды. Так, предметом договора аренды является имущество – земельный участок, а при предоставлении вещного права предметом договора выступает право пользования этим участком. Рассмотрим вещные права на земельные участки детальнее.

Сервитут (гл. 16 ЗК, гл. 32 ГК [25, 10]) дает ограниченное платное или бесплатное право собственнику или землепользователю пользоваться чужим (например, соседним) земельным участком для удовлетворения своих потребностей, в частности для прохода, проезда, прогона своего скота, прокладки через него труб для обеспечения водоснабжения и т. п. И эти потребности не могут быть удовлетворены иным способом. Это может быть связано с особенностями такого соседнего земельного участка. Например, только через него можно пройти к зданию или на нем расположен водоем, куда можно привести скот к водопою.

Таким образом, право земельного сервитута, с одной стороны, расширяет права лица, у которого появляется возможность пользоваться чужим земельным участком или его частью, а с другой – ограничивает собственника (владельца) в его правах на такой обремененный земельный участок.

Земельным кодексом (ст. 100) [25] предусмотрено возникновение права земельного сервитута на основании договора между лицом, которое требует его установления, и собственником (владельцем) земельного участка. Если договориться об установлении сервитута сторонам не удается, то требовать установления сервитута можно по решению суда.

Эмфитевзис – Это право пользования чужим земельным участком для сельскохозяйственных потребностей (ст. 407 ГК [10]). Как правило, возникает это право на основании договора, сторонами которого выступают собственник земельного участка и лицо, желающее получить его в пользование. Такое пользование может быть платным (для этого в тексте договора необходимо указать размер платы, форму и порядок ее выплаты). Кроме того, договором устанавливается срок пользования участком. Если он не будет установлен, то считается, что договор заключен на неопределенный срок. В таком случае каждая из сторон договора сможет отказаться от него, только если предварительно предупредит другую сторону об этом не менее чем за один год (ст. 408 ГК [10]). Эмфитевзис может отчуждаться и передаваться по наследству (ч. 2 ст. 407 ГК [10]).

Суперфиций – это предоставление земельного участка его собственником другому лицу в пользование (землепользователю) для конкретной цели: под строительство промышленных, бытовых, социально-культурных и других строений или сооружений (ст. 413 ГК [10]). Оформляется такое пользование договором, который может быть срочным или бессрочным. Обратите внимание, что землепользователь является собственником здания или сооружения, возведенного на таком земельном участке, в то время как сам земельный участок принадлежит другому лицу. В случае объединения в одном лице землепользователя и собственника земельного участка (например, при получении в наследство земли или ее приобретении) суперфиций прекращается.

Использование земли в Украине является платным (ст. 206 ЗК [25], ст. 2 Закона о плате за землю). При этом законодательством установлено две разновидности платы за землю: земельный налог и арендная плата (ст. 2 Закона о плате за землю [16]).

Об арендной плате мы уже сказали выше, что касается земельного налога, то это обязательный платеж, предусмотренный Законом о системе налогообложения, который уплачивается в бюджет собственниками земли и землепользователями на праве постоянного пользования (кроме арендаторов) в сроки, установленные законодательством (ст. 2 Закона о плате за землю [16]).

Собственник земли или землепользователь становится плательщиком земельного налога с момента получения государственного акта на право собственности (право постоянного пользования) земельным участком и его регистрации (ст. 15 Закона о плате за землю [16], ст. 125 ЗК[25]).

Сведения о регистрации права собственности, права пользования землей заносятся в государственный земельный кадастр – Именно его данные являются основанием для начисления земельного налога (ст. 13 Закона о плате за землю [16]).

В Законе о плате за землю (ст. 2[16]) предусмотрено, что земельный налог определяется в зависимости от денежной оценки земель. При этом ставки земельного налога зависят от категории земель, их целевого использования.

Так, за земли сельскохозяйственного назначения ставки земельного налога устанавливаются с одного гектара угодий (ст. 6 Закона о плате за землю):

• для пашни, сенокосов и пастбищ – 0,1 % их денежной оценки;

• для многолетних насаждений – 0,03 % их денежной оценки.

Как определено в ст. 201 ЗК [25] и ст. 5 Закона № 1378 [19], в зависимости от назначения и порядка проведения денежная оценка земли может быть двух видов: нормативная или экспертная.

Нормативная денежная оценка используется для определения размера земельного налога, государственной пошлины при мене, наследовании и дарении земельных участков, арендной платы за земельные участки государственной и коммунальной собственности, расходов сельскохозяйственного и лесохозяйственного производства, а также при разработке показателей и механизмов экономического стимулирования рационального использования и охраны земель.

Экспертная денежная оценка применяется при осуществлении гражданско-правовых сделок относительно земельных участков и прав на них (кроме случаев, когда применяется нормативная денежная оценка). Она проводится с целью определения стоимости объекта оценки.

Основанием для проведения нормативной денежной оценки земель является решение органа исполнительной власти или органа местного самоуправления, а также договор, заключенный между заинтересованными сторонами (ст. 15 Закона № 1378 [19]).

Получить сведения о нормативной денежной оценке конкретного земельного участка можно, обратившись в местный орган земельных ресурсов. Именно он выдает такую справку, сделав извлечение из технической документации (ст. 23 Закона № 1378 [19]).

Чтобы правильно определить размер земельного налога, необходимо денежную оценку земельного участка каждый год по состоянию на 1 января уточнять на коэффициент индексации (ст. 23 Закона о плате за землю [16]), порядок проведения которой утвержден Постановлением № 783 [53].

Коэффициент индексации (Ки) определяется по формуле

Ки = (И – 10) : 100, (1.1)

Где: И – среднегодовой индекс инфляции года, по результатам которого проводится индексация. Если значение Ки не превышает единицы, то индексация не проводится.

В украинском законодательстве предусмотрена ответственность за нарушения, касающиеся порядка использования и охраны земель. Как предусмотрено ст. 211 Земельного кодекса [25], за нарушение земельного законодательства применяются следующие виды ответственности: административная, уголовная и гражданская.

В этой же статье приведен перечень правонарушений, за которые применяется ответственность:

• заключение соглашений с нарушением земельного законодательства;

• самовольное занятие земельных участков;

• порча сельскохозяйственных угодий и других земель, их загрязнение химическими и радиоактивными веществами и сточными водами, засорение промышленными, бытовыми и другими отходами;

• размещение, проектирование, строительство, ввод в действие объектов, которые негативно влияют на состояние земель;

• невыполнение требований относительно использования земель по целевому назначению;

• нарушение сроков возврата временно занимаемых земель или невыполнение обязанностей относительно приведения их в состояние, пригодное для использования по назначению;

• уничтожение межевых знаков;

• сокрытие от учета и регистрации и искажение данных о состоянии земель, размерах и количестве земельных участков;

• непроведение рекультивации нарушенных земель;

• уничтожение или повреждение противоэрозийных и гидротехнических сооружений, защитных насаждений;

• невыполнение условий снятия, сохранения и нанесения плодородного слоя грунта;

• самовольное отклонение от проектов землеустройства;

• уклонение от государственной регистрации земельных участков и предоставление недостоверной информации о них;

• нарушение сроков рассмотрения заявлений относительно отведения земельных участков.

Однако этот перечень не исчерпывающий, законодательством может быть установлена ответственность и за другие нарушения земельного законодательства.

Контроль над соблюдением порядка использования и охраны земли осуществляется в соответствии с Законом № 963 [21]. Основной контролирующий орган – Государственная инспекция по контролю за использованием и охраной земель, а на местах – ее территориальные органы. Госинспекция действует в составе Государственного комитета Украины по земельным ресурсам (Госкомзем). В своей деятельности она руководствуется Положением № 1958 [45].

У этой инспекции достаточно обширные полномочия. В соответствии с Законом № 963 (ст. 10) [21] и Положением № 1958 (п. 5) [45] к ним относится, в частности, право:

• беспрепятственно обследовать в установленном законодательством порядке земельные участки, которые находятся в собственности и пользовании юридических и физических лиц, проверять документы относительно использования и охраны земель;

• давать обязательные для выполнения указания (предписания) по вопросам использования и охраны земель и соблюдения требований законодательства Украины об охране земель в соответствии с ее полномочиями;

• составлять акты проверок или протоколы об административных правонарушениях в сфере использования и охраны земель и соблюдения требований законодательства об охране земель и рассматривать в соответствии с законодательством дела об административных правонарушениях;

• вызывать граждан, в том числе должностных лиц, для получения от них устных или письменных объяснений по вопросам, связанным с нарушением земельного законодательства Украины;

• передавать в органы прокуратуры, органы дознания и досудебного следствия акты проверок и другие материалы о деяниях, в которых усматриваются признаки преступления.

Проверки соблюдения земельного законодательства проводятся согласно требованиям Порядка № 312 [48], а также Закона № 877 [17].

Меры административной ответственности предусмотрены Кодексом Украины об административных правонарушениях [30] (табл. 1.2).

Таблица 1.2 – Административная ответственность за нарушение земельного законодательства Украины

|

Правонарушение

|

Основание применения

|

Санкция

|

|

1

|

2

|

3

|

|

Порча сельскохозяйственных и других земель, загрязнение их химическими и радиоактивными веществами, нефтью и нефтепродуктами, неочищенными сточными водами, производственными и другими отходами, неприменение мер по борьбе с сорняками

|

Ст. 52 КУоАП

|

Штраф:

- на граждан – от 10 до 20 НМДГ*;

- на должностных лиц – от 15 до 30 НМДГ

|

|

Использование земель не по целевому назначению, невыполнение природоохранного режима использования земель, размещение, проектирование, строительство, ввод в действие объектов, которые негативно влияют на состояние земель, неправильная эксплуатация, уничтожение или повреждение противоэрозийных гидротехнических сооружений, защитных лесонасаждений

|

Ст. 53 КУоАП

|

Штраф:

- на граждан – от 5 до 25 НМДГ;

- на должностных лиц – от 15 до 30 НМДГ

|

|

Самовольное занятие земельного участка

|

Ст. 531 КУоАП

|

Штраф:

- на граждан – от 10 до 50 НМДГ;

- на должностных лиц – от 20 до 100 НМДГ

|

|

Искажение данных земельного кадастра и сокрытие информации о наличии земель запаса или резервного фонда

|

Ст. 532 КУоАП

|

Штраф на должностных лиц – от 5 до 20 НМДГ

|

|

* Здесь и далее НМДГ – не облагаемый налогом минимум доходов граждан, размер которого составляет 17 грн. согласно п. 22.5 Закона № 889 [22]

|

|

Несвоевременный возврат временно занимаемых земель или невыполнение обязанностей по приведению их в состояние, пригодное для использования по назначению, или невыполнение условий снятия, хранения и нанесения плодородного слоя почвы

|

Ст. 54 КУоАП

|

Штраф:

- на граждан – от 10 до 20 НМД Г;

- на должностных лиц – от 10 до 30 НМДГ

|

|

Отклонение без надлежащего разрешения от утвержденных в установленном порядке проектов внутрихозяйственного землеустройства

|

Ст. 55 КУоАП

|

Штраф:

- на граждан – от 5 до 20 НМДГ;

- на должностных лиц – от 15 до 30 НМДГ

|

|

Уничтожение гражданами межевых знаков границ землевладении

|

Ст. 56 КУоАП

|

Штраф на граждан – от 5 до 10 НМДГ

|

Применяют вышеперечисленные меры ответственности органы земельных ресурсов. При выявлении нарушения земельного законодательства государственный инспектор по контролю за использованием и охраной земель составляет протокол об административном правонарушении (по форме, установленной Приказом № 312 [55]).

Составленные протоколы направляются для рассмотрения административного дела в соответствующее управление (отдел) земельных ресурсов, который выносит постановление. Если при рассмотрении дела должностное лицо придет к выводу, что в нарушении есть признаки преступления, то оно обязано передать материалы прокурору, органу досудебного следствия или дознания (ст. 253 КУоАП) [30].

Постановление о применении административной ответственности можно обжаловать в вышестоящий орган (вышестоящему должностному лицу) или в суд (ст. 288 КУоАП) [30]. Жалоба на постановление по делу об административном правонарушении может быть подана в течение десяти дней со дня вынесения постановления.

Уголовная ответственность применяется на основании Уголовного кодекса (табл. 1.3). Уголовную ответственность применяют суды, которые вправе вынести соответствующий приговор.

Таблица 1.3 – Уголовная ответственность за нарушение законодательства о земле Украины

|

Правонарушение

|

Статья Уголовного кодекса

|

Наказание

|

|

1

|

2

|

3

|

4

|

|

1.

|

Самовольное занятие земельного участка, в результате чего причинен значительный ущерб* ее законному владельцу или собственнику

|

Ч. 1 ст. 1971 УК

|

Штраф от 200 до 300 НМДГ или арест на срок до шести месяцев

|

|

* Ущерб считается значительным, если в сто и более раз превышает размер действующей в момент совершения преступления налоговой социальной льготы (примечание к ст. 197'УК и п. 22.5 Закона № 889). В настоящее время размер НСЛ составляет 257,50 грн. То есть уголовная ответственность по этой статье наступает, если размер ущерба превышает 25 750 грн.

|

|

2.

|

Самовольное занятие земельного участка, совершенное лицом, ранее судимым за преступления, предусмотренные этой статьей, или группой лиц, либо земельных участков особо ценных земель, земель в охранных зонах, зонах санитарной охраны, санитарно-защитных зонах или зонах особого режима использования земель

|

Ч. 2 ст. 197' УК

|

Ограничение свободы на срок от двух до четырех лет или лишение свободы на срок до двух лет

|

|

3.

|

Самовольное строительство зданий или сооружений на самовольно занятом земельном участке, указанном в ч. 1 данной статьи

|

Ч. 3 ст. 1971 УК

|

Штраф от 300 до 500 НМДГ, или арест на срок до 6 месяцев, или ограничение свободы на срок до 3 лет

|

|

4.

|

Самовольное строительство зданий или сооружений на самовольно занятом земельном участке, указанном в ч. 2 данной статьи, совершенное лицом, ранее судимым за такое же преступление или преступление, предусмотренное ч. 3 данной статьи

|

Ч. 4 ст. 197' УК

|

Лишение свободы на срок от одного года до трех лет

|

|

5.

|

Загрязнение или порча земель веществами, отходами или другими материалами, вредными для жизни, здоровья людей или окружающей среды, вследствие нарушения специальных правил, если это создало опасность для жизни, здоровья людей или окружающей среды

|

Ч. 1 ст. 239 УК

|

Штраф до 200 НМДГ или лишение права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет

|

|

6.

|

Загрязнение или порча земель веществами, отходами или другими материалами, вредными для жизни, здоровья людей или окружающей среды, вследствие нарушения специальных правил, повлекшие за собой гибель людей, их массовое заболевание или другие тяжкие последствия

|

Ч. 2 ст. 239 УК

|

Ограничение свободы на срок от двух до пяти лет или лишение свободы на тот же срок с лишением права занимать определенные должности, заниматься определенной деятельностью на срок до трех лет или без такового

|

|

7.

|

Бесхозяйственное использование земель, повлекшее за собой длительное снижение или утрату их плодородия, вывод земель из сельскохозяйственного оборота, смывание гумусового слоя, нарушение структуры почвы

|

Ст. 254 УК

|

Штраф до 250 НМДГ, или ограничение свободы на срок до двух лет, или лишение свободы на тот же срок с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового

|

За самовольное занятие земельных участков может применяться как административная, так и уголовная ответственность. Определяющими в разграничении ответственности являются те признаки, которые характеризуют правонарушение как преступление (размер ущерба, причиненного в результате правонарушения, совершение правонарушения группой лиц или лицами, ранее судимыми, и т. д.), предусмотренные ст. 1971 УК [61].

Гражданская ответственность применяется на основании норм ГК, которыми предусмотрены такие меры, как:

• возмещение убытков;

• признание договора недействительным.

Так, ст. 210 Земельного кодекса предусмотрено, что договоры, заключенные с нарушением земельного законодательства, могут быть признаны недействительными в судебном порядке.

К примеру, договор аренды земельного участка подлежит обязательной государственной регистрации в Центре государственного земельного кадастра (ст. 18 Закона об аренде земли, Письмо № 6-8-783/342). Незарегистрированные договоры признаются недействительными.

В случае признания договора недействительным все полученное по договору каждая из сторон обязана вернуть другой стороне. Также виновная в признании договора недействительным сторона обязана возместить другой стороне все убытки (ст. 216 ГК) [10].

1.2.Организация учета земельных ресурсов

Земля является сложным природным комплексом, ее роль огромна и многообразна. Она является первой предпосылкой и естественной основой общественного производства и непременным условием существования человеческого общества. В сельском хозяйстве без земли немыслимо ведение этой отрасли. В сельском хозяйстве земля выступает не только пространственным базисом его размещения и развития, но одновременно и как предмет труда, средство труда, главное средство производства. Как предмет труда земля проявляет себя тогда, когда люди воздействуют на ее верхний горизонт — почву с помощью орудий труда для ведения сельскохозяйственного производства. В связи с этим, необходимо не только эффективно пользоваться, но и научиться умело учитывать хозяйственные операции, связанные с этим специфическим природным ресурсом.

Так как земля в природном состоянии не имеет границ, то в учете используют понятие «земельный участок». Вопросами отражения земель в бухгалтерском учете занимались Ф. Ф. Бутинец [5], В. Я. Плаксиенко [4], И. Назаренко [34], Ю. А.Лузан [37], В. С. Лень [39], В. Пархоменко [40], М. С. Пушкар [56] и др.

Земельный участок – это часть земельной поверхности с определенными границами, с определенным местом размещения и установленными на нее правами [33, с.154]. Землями сельскохозяйственного назначения являются: те земли, которые предоставлены для производства сельскохозяйственной продукции. Среди них выделяют: пашни, сенокосы, пастбища, залежи, многолетние насаждения. По данным категориям зачастую ведется аналитический учет.

Земельные ресурсы, находящиеся в пользовании предприятия включаются в состав основных средств субъекта хозяйствования. Основные средства являются основой хозяйственной деятельности, одним из ключевых элементов процесса производства продукции, а также одним из важных объектов учета и отчетности, который характеризует общее стояние имущества предприятия, его экономический потенциал и инвестиционную привлекательность.

Рациональное и одновременно эффективное использование основных средств предприятия в рыночных условиях требует организации бухгалтерского учета этих активов на качественно новой основе с учетом международных принципов учета и отчетности [37, с.7].

В соответствии с П(С)БУ 7 учет основных средств, включая земельные ресурсы, должен обеспечить:

1. Достоверное определение стоимости основных средств;

2. Обозначение экономических выгод от использования основных средств;

3. Контроль наличия и сохранности основных средств с момента их появления до выбытия;

4. Контроль правильности и эффективного использования средств на усовершенствование и модернизацию;

5. Контроль эффективного использования основных средств.

Учет земель сельскохозяйственного назначения для субъекта хозяйствования необходим с точки зрения обеспечения контроля над сохранностью собственного имущества и определения финансового результата от осуществления хозяйственной деятельности. Для государства учет и оценка земли, как и учет собственников земли, является необходимым условием для обозначения научно обоснованного размера платежей из полученного дохода и осуществление налогового контроля процесса уплаты налогов.

Земля относится к активам предприятия. В Законе Украины «О бухгалтерском учете и отчетности в Украине» от 16.07.99 г. №996-XIV [20] обозначено, что активы – это ресурсы, использование которых в будущем приведет к получению экономических выгод. К ним относят материальные активы, которые предприятие содержит с целью использования их в процессе производства или поставки товаров, оказания услуг, сдачи в аренду другим лицам или осуществления административных и социально-культурных функций, ожидаемый срок использования которых больше года. Как видим, земля отвечает этим характеристикам.

Учет земельных угодий ведется в бухгалтерском учете по общим правилам установленным П(С)БУ – 7 «Основные средства» [3, с.23]. Основанием для учета земельных участков в сельскохозяйственных предприятиях являются его учредительные и уставные документы, где отражены взносы в уставный капитал учредителей, в том числе и стоимость земельных участков. В соответствии с ним земельные участки учитываются в составе основных средств на субсчете 101 «Земельные участки». Отдельным объектом учета являются капитальные затраты на улучшение земель (мелиоративные, ирригационные и другие) на субсчете 102. Эти затраты не могут быть отнесены на стоимость земельного участка, поэтому они подлежат амортизации как отдельный объект основных средств. Однако на стоимость земельного участка амортизация не начисляется, так как земельные участки – специфические основные средства и имеют способность самостоятельно обновляться. К тому же на земельные участки мы не можем определить срок полезного использования.

Для учета основных средств при их поступлении на предприятие необходимо определение первоначальной стоимости – это историческая (фактическая) себестоимость необоротных активов в сумме денежных средств или справедливой стоимости других активов, переданных, потраченных на создание или приобретение объекта основных средств.

В первоначальную стоимость земельного участка, согласно п.8 П(С)БУ 7 «Основные средства» [3, c.24] включаются затраты на оплату услуг органа землеустройства по проектированию отведения земельного участка, органа градостроительства и архитектуры, а также другие затраты, связанные с регистрацией прав собственности на земельный участок. Увеличение первоначальной стоимости может быть лишь в случае проведения дооценки.

Бухгалтерский учет земельного участка в составе активов предприятия отразим в таблице 1.4, где укажем содержание всех возможных хозяйственных операций, которые могут быть осуществлены; корреспонденцию счетов по ним; информацию, исходя их которой рассчитывают сумму по данным операциям. Необходимо учитывать, что земельные ресурсы, как и все основные средства, являются основой хозяйственной деятельности предприятия, ключевым моментом процесса производства продукции, одним из важнейших объектов учета и отчетности, который характеризует основной имущественный состав предприятия, его экономический потенциал и его инвестиционную привлекательность. Рациональное использование всех основных средств, включая земельные ресурсы, в рыночных условиях требует организации бухгалтерского учета этих активов на качественно новой основе с учетом международных принципов учета и отчетности.

Таблица 1.4 – Корреспонденция счетов по отражению земельных участков в составе основных средств

|

Содержание хозяйственной операции

|

Корреспонденция счетов

|

Оценка земельного участка

|

|

Дт

|

Кт

|

|

1

|

2

|

3

|

4

|

|

Покупка за денежные средства

|

|

Отражена стоимость земельного участка, уплаченная при приобретении

|

152

|

631

|

Стоимость согласно договору

|

|

Отражены затраты на оплату услуг органа землеустройства

|

152

|

685

|

Фактически оплаченная сумма

|

|

Оприходование земельного участка на баланс предприятия

|

101

|

152

|

Стоимость согласно договору и затраты по подведению участка к эксплуатации

|

|

Обмен на другие активы

|

|

Отражена стоимость земельного участка, права на который получены в результате обмена

|

152

|

631

|

Стоимость согласно п.12-13 П(С)БУ 7

|

|

Отражена передача в обмен

|

377

|

701

|

|

|

Отражена оплата услуг органу градостроительства

|

152

|

685

|

Фактически оплаченная сумма

|

|

Оприходованы земли на баланс предприятия

|

101

|

152

|

Стоимость участка и затраты по подведению участка к эксплуатации

|

|

Проведен взаимозачет задолженностей

|

685

|

377

|

|

|

Взнос в уставный капитал

|

|

Отражена зарегистрированная сумма уставного капитала

|

46

|

40

|

Сумма согласованная с учредителями

|

|

Получена земля как взнос в уставный капитал и зачислена в состав основных средств

|

101

|

46

|

Справедливая стоимость с учетом затрат

|

|

Бесплатное получение земельного участка

|

|

Отражена стоимость земельного участка, переданного бесплатно предприятию

|

152

|

424

|

Справедливая стоимость

|

|

Отражены затраты на оплату услуг по регистрации прав собственности на земельный участок

|

152

|

685

|

Фактическая сумма

Понесенных затрат

|

|

Введен в эксплуатацию земельный участок, полученный бесплатно

|

101

|

152

|

Справедливая стоимость с учетом затрат

|

Учет поставленной на баланс земли по счету 101 организовывают в регистре на примере Земельно-шнуровой книга по качественным и количественным параметрам в разрезе видов угодий. Также первичный учет можно вести в Инвентарной карточке (учет земельных участков), которая содержит следующие реквизиты:

1. название объекта, его инвентарный номер;

2. номер акта на право частной собственности;

3. внутреннее перемещение ( поступление и выбытие);

4. вид угодий;

5. агропроизводственная группа почв;

6. номер на плане;

7. описание границ;

8. площадь;

9. стоимость.

Отметим, что отражение земельных участков в налоговом учете имеет свои особенности. Согласно п.5.1.17 Закона «О налоге на добавленную стоимость» продажа, передача земельных участков и земельных паев освобождаются от налогообложения НДС, кроме тех земельных участков, которые находятся под объектами недвижимого имущества и включаются в их стоимость в соответствии с законодательством [37, с.105]. Затраты, связанные с покупкой не включаются в валовые расходы отчетного налогового периода, но в случае продажи в будущем такого объекта, плательщик должен включить в состав валового дохода положительную разницу между суммой дохода от продажи и суммой затрат, связанных с куплей-продажей такого объекта. При превышении затрат над доходом, убыток не включается в валовые затраты и покрывается за счет средств плательщика.

Земли сельскохозяйственного назначения подлежат налогообложению фиксированным сельскохозяйственным налогом по ставке с одного гектара в процентах денежной оценки в размере 0,1% (сенокосы, пастбища и пашня) и 0,03% (многолетние насаждения). Однако и в этом случае не учитывается расположение угодий (в пределах населенного пункта или за его пределами; на землях лесного или водного фонда). При уплате налога не берется во внимание финансовое состояние предприятия, качественные характеристики грунта разных мест расположения.

Выбытие земельного участка может быть осуществлено в результате продажи земельного участка, в результате бесплатной передачи в связи с внесением в устав другого предприятия и др. При ликвидации предприятия земля распределяется между учредителями в соответствии с действующим законодательством и уставом предприятия. Информацию об обозначении объемов прав собственников предприятия или учредителей при ликвидации и получении ранее внесенных земельных участков получают из данных аналитического учета. Земля не может быть ликвидирована как остальные виды основных средств, в бухгалтерском учете отражают операции по выбытию земельных участков, которые рассмотрим в таблице 1.5.

Таблица 1.5 – Корреспонденция счетов по отражению выбытия земельных участков в сельскохозяйственных предприятиях

|

Содержание хозяйственной операции

|

Корреспонденция

|

Оценка земельного участка

|

|

Дт

|

Кт

|

|

Реализация земельного участка

|

|

Отражена реализацию земельного участка

|

377

|

742

|

Сумма реализации

|

|

Списана стоимость земельного участка с баланса предприятия

|

972

|

101

|

Балансовая стоимость участка

|

|

Списан доход от реализации на финансовый результат

|

742

|

793

|

|

|

Списана стоимость земельного участка на финансовый результат

|

793

|

972

|

|

|

Выбытие земель вследствие бесплатной передачи

|

|

Списана балансовую стоимость переданного земельного участка

|

976

|

101

|

Балансовая стоимость

|

|

Списаны затраты от бесплатной передачи на финансовый результат в сумме балансовой стоимости участка

|

793

|

976

|

|

|

Отражен убыток от бесплатной передачи

|

44

|

793

|

|

|

Выбытие в связи с внесением в уставный фонд

|

|

Передача земельного участка в уставный фонд

|

143

|

742

|

Справедливая стоимость

|

|

Списана земля с баланса

|

972

|

101

|

Балансовая стоимость

|

|

Списан доход на финансовый результат

|

742

|

793

|

|

|

Списаны затраты на финансовый результат

|

793

|

976

|

|

Земля считается средством производства, которое в процессе производства не изнашивается. Но сельскохозяйственные предприятия могут осуществлять меры по улучшению земли, которые рассматриваются как повышение ее качественных характеристик. Условно затраты можно разделить на:

- затраты по повышению фактического текущего уровня качественных характеристик в связи с их снижением при каждом полученном на земле урожае: внесение минеральных и органических удобрений, средств борьбы с сорняками, вредителями. Их учитывают под урожай текущего или следующего годов;

- затраты на повышение базового уровня качественных характеристик земель при отсутствии таких на стадии подготовки земли к производству: гипсование солонцеватых и известкование кислых почв. Их относят на себестоимость продукции, выращенной на обработанных площадях на протяжении 5-7 лет. Затраты на проведение, осуществленные после введения земли в производство относят на капитальные затраты и учитывают в балансе по соответствующим статьям.

Вышеприведенные моменты следует учитывать, чтобы исключить случаи неправильного отражения капитальных затрат.

Земельные участки являются объектом годовой отчетности. Информация о наличии земель в физической величине (га) содержится в форме государственной статистической отчетности № 50-сх «Основные экономические показатели работы сельскохозяйственных предприятий за 200_ год», в частности в разделе 4 данной формы «Землепользование в течение отчетного периода».

Земельные участки в стоимостном выражении отражаются в Балансе и < >Примечаниях к финансовой отчетности. В частности в Балансе в разделе I «Необоротные активы» в строке 031 вместе с данными про другие основные средства предприятия. В Примечаниях к финансовой отчетности в Разделе II «Основные средства» строка 100 «Земельные участки», строка 110 «Капитальные затраты по улучшению земель». По данным группам развернуто отражается остаток на начало года, поступление, переоценка, выбытие и остаток на конец года.

В соответствии с пп.8.1.2 ст.8 Закона о прибыли [23] амортизации подлежат расходы на «капитальные улучшения земли, не связанные со строительством, а именно: ирригация, осушение, обогащение и другие подобные капитальные улучшения земли». В дополнение к этому в пп.8.2.2 ст.8 сделано уточнение, согласно которому к группе 1 относится и стоимость капитального улучшения земли.

До изменений в пп.8.1.2 ст.8 Закона о прибыли речь шла о любом улучшении качества земель. Теперь из упомянутых работ выделяются только капитальные. К тому же в качестве примера приводятся некоторые из них. В П(С)БУ 7 [44] капитальные затраты на улучшение земель названы среди групп основных средств в п.5. В Инструкции № 291 [28] указывается, что «На субсчете 102 «Капитальные затраты на улучшение земель» ведется учет капитальных вложений в улучшение земель (мелиоративные, осушительные, ирригационные и другие работы)».

Больше всего информации по данной проблеме можно получить в Инструкции № 93 [27]. Особую ценность представляет приведенное в разделе 4 Инструкции № 93 описание технологической структуры капитальных вложений. Согласно п.4.1 указанного документа работы и затраты, относящиеся к капитальным вложениям, по технологическим признакам делятся на следующие виды:

— все виды строительных работ;

— работы по монтажу оборудования;

— приобретение оборудования (требующего и не требующего монтажа), предусмотренного в сметах на строительство;

— приобретение инструмента и инвентаря, предусмотренного в сметах на строительство;

— приобретение машин и оборудования, не предусмотренного в сметах на строительство;

— прочие капитальные работы и затраты.

А поскольку в Законе о прибыли акцент сделан на улучшении земель, не связанных со строительством, то в первую очередь обратим внимание на последний вид работ. Их перечень более подробно приводится в п.4.7 Инструкции № 93 [27]. Из всего перечисленного в нем к работам и затратам по улучшению земель однозначно можно отнести лишь приведенные в пп.4.7.8, то есть затраты на проведение культуротехнических работ на землях, не требующих осушения, и на террасирование крутых склонов.

Если ограничиться документами, действовавшими на момент вступления в силу Закона о прибыли, то состав таких расходов наиболее полно приведен в «Общесоюзном классификаторе. Основные фонды», который был утвержден и введен в действие с 01.01.88 г. постановлением Госкомитета СССР по стандартам от 17.09.87 г. № 182, и утратил силу с 01.01.98 г. согласно приказу Госкомитета Украины стандартизации, метрологии и сертификации от 19.08.97 г. № 507 (прим. авт.). Однако, в указанном документе для данного случая объектами классификации рассматривались работы по улучшению земель только сельскохозяйственного назначения (табл. 1.6).

Таблица 1.6 – Состав классификационной группировки 916000 ОКОФ «Капитальные затраты по улучшению земель (без сооружений)»

|

Kод

|

Наименование

|

|

916100

|

Kультуртехнические работы

|

|

916200

|

Планировка

|

|

916210

|

Планировка земельных участков

|

|

916220

|

Планировка орошаемых земель

|

|

916300

|

Очистка

|

|

916310

|

Очистка водоемов

|

|

916320

|

Очистка полей от камней и валунов

|

|

916400

|

Kорчевка площадей под пашню

|

|

916500

|

Срезка и разделка кочек

|

|

916600

|

Расчистка зарослей

|

|

916700

|

Выравнивание площадей

|

|

916800

|

Фрезерование и подъем целинных и залежных земель

|

|

916900

|

Разделка целинного пласта

|

На аналогичный подход ориентирована и Инструкция № 93 [27]. Особенностью этой инструкции является также то, что часть мелиоративных мероприятий относится в ней к строительным работам. Так, согласно пп.4.2.8 к строительным работам отнесены «мелиоративные работы (орошение, осушение, обводнение)». По окончании выполнения данных работ основная часть объектов, которые вводятся в эксплуатацию, относится к объектам группы 1: каналы, насосные станции, дренажные системы, плотины и др. Причем при выполнении этих работ строительный объект может быть укомплектован основными средствами, которые при вводе такого объекта в эксплуатацию должны зачисляться в группы 2-4.

Таким в практике бухгалтерского и налогового учета, в контексте требований, изложенных в пп.8.2.2 и пп.8.3.4 ст.8 Закона о прибыли, учет капитальных затрат на улучшение земель (состав которых рассмотрен выше) должен вестись по каждому отдельному земельному участку с: начислением амортизации (на 2003 г. квартальная норма амортизации – 1,25%, а с 2004 г. – 2%); списанием в состав валовых расходов балансовой стоимости, которая составляет менее ста не облагаемых налогом минимумов; приравниванием балансовой стоимости затрат по улучшению земли к нулю в случае вывода участка земли из эксплуатации (в данном случае, нормативно не решенным остается вопрос, считать ли землю под паром – выведенной из эксплуатации).

Неясным остается содержание понятия «обогащение земли», затраты на которое также по Закону о прибыли относятся к капитальным (т. е. амортизируемым). Так, в одном из своих значений слово «обогащение» толкуется как внесение каких-нибудь веществ в целях повышения полезности или ценности чего-нибудь. Применительно к земле это может быть удобрение земли для повышения ее питательных свойств. С большой долей вероятности можно утверждать, что в данном случае имели в виду земли сельскохозяйственного назначения.

Однако даже в рамках приведенных ограничений необходимо хотя бы в общем виде представить процесс обогащения, чтобы понять некоторые тонкости налогового учета затрат по обогащению земли. Все специфические моменты обработки почвы удобрениями (состав удобрений, количество и сроки их внесения и др.) определяются многими факторами, в том числе видом выращиваемой культуры, стадией развития растений, севооборотом. Это делает бессмысленным внесение в почву удобрений впрок. Сама технология выращивания растений ориентирована на строго дозированные и регулярно повторяемые операции удобрения земли. Если затраты на удобрение земли, которые они производят регулярно, будут амортизироваться в течение многих десятков лет, на что ориентирован Закон о прибыли, то их деятельность утратит экономический смысл. Таким образом, перед сельскохозяйственными землепользователями встает непростая учетная проблема: как, регулярно занимаясь удобрением почвы, можно доказать, что это не имеет никакого отношения к «капитальному улучшению земли».

Если удобрение земли законодатель отнес к капитальным улучшениям, то почему бы ирригацию (искусственное орошение безводной земли) и осушение в налоговом учете не отразить подобным способом. Следовательно, можно потребовать, чтобы все затраты на полив или поддержание определенного уровня грунтовых вод при осушении землепользователь отражал в налоговом учете как капитальные затраты на улучшение земли. Пагубные последствия такого подхода очевидны. То в нормативной базе должно быть четко определено, что полив (осушение) производятся не впрок, а в объеме, необходимом для получения урожая в течение одного производственного цикла.

< >< >2 ОРГАНИЗАЦИЯ УЧЕТА ЗЕМЕЛЬНЫХ РЕСУРСОВ И ЭФФЕКТИВНОСТЬ ИХ ИСПОЛЬЗОВАНИЯ В СЕЛЬСКОХОЗЯЙСТВЕННЫХ ПРЕДПРИЯТИЯХ АР КРЫМ

2.1 Характеристика земельных ресурсов сельскохозяйственных предприятий АР Крым

Аграрный сектор – одна из ведущих отраслей в экономике Крыма. Географическое положение полуострова, его почвенно-климатические условия и ресурсы определили индустриально-аграрный путь развития экономики республики. Проведение аграрных реформ, государственная дотационная поддержка отрасли стимулируют ее развитие и способствуют дальнейшему повышению роли аграрного сектора в экономике региона.

Процессы реформирования аграрного сектора экономики оказали существенное влияние на структуру валовой продукции сельского хозяйства по категориям товаропроизводителей. На фоне снижения роли сельскохозяйственных предприятий укреплялись позиции хозяйств населения. За период с 1990г. по 2000г. удельный вес хозяйств населения в производстве валовой продукции сельского хозяйства увеличился на 30,1 процентного пункта и к 2002г. он достиг 53,4%. Однако в 2003–2007гг. прослеживается обратная тенденция – возрастает роль сельскохозяйственных предприятий.

Становление рыночных отношений на селе сопровождалось качественными преобразованиями в составе производителей сельскохозяйственной продукции. Основными тенденциями последних лет стало значительное увеличение количества предприятий с одновременным разукрупнением производства. Если в 1990г. в Крыму действовало 313 сельскохозяйственных предприятий, то к середине 2007г. насчитывалось уже 1769 действующих предприятий, основным видом деятельности которых является сельскохозяйственное производство и предоставление услуг в растениеводстве и животноводстве.

При этом в 2007 г. в Крыму осуществляли хозяйственную деятельность лишь 290 крупных и средних сельскохозяйственных предприятий, из которых 25 (8,6%) – государственные (в 1990г. их доля составляла 55,1%). Столь же существенно снизился вклад государственных предприятий в создание валовой продукции сельского хозяйства. До 1991г. госсектором производилось около половины продукции хозяйств всех категорий и трех пятых – сельскохозяйственных предприятий, а в 2007г. его доля составила соответственно 3,5 и 6,5 процента. Негосударственными сельхозпредприятиями в истекшем году произведена половина валовой продукции всех категорий хозяйств и 93,5% – сельхозпредприятий.

С середины 90-х годов в республике отмечался значительный прирост числа фермерских хозяйств. В течение 1996–2000гг. их количество увеличилось более чем на четверть, в 2001–2005гг. – почти на треть, а к началу 2008г. в Крыму насчитывалось 1129 фермеров.

Таблица 2.1 – Количество действующих хозяйствующих субъектов в сельском хозяйстве (по основному виду деятельности) (на 1 июля)

|

Организационно-правовые формы предприятий

|

2005г.

|

2006г.

|

2007г.

|

|

Единиц

|

В % к общему количеству

|

Единиц

|

В % к общему количеству

|

Единиц

|

В % к общему количеству

|

|

Хозяйственные общества

|

252

|

12,9

|

274

|

15,1

|

279

|

15,8

|

|

Частные предприятия

|

128

|

6,6

|

134

|

7,4

|

137

|

7,8

|

|

Производственные кооперативы

|

136

|

7,0

|

109

|

6,0

|

98

|

5,5

|

|

Фермерские хозяйства

|

1330

|

68,2

|

1180

|

65,1

|

1129

|

63,8

|

|

Государственные предприятия

|

32

|

1,6

|

29

|

1,6

|

30

|

1,7

|

|

Предприятия других форм хозяйствования

|

71

|

3,7

|

87

|

4,8

|

96

|

5,4

|

|

Всего

|

1949

|

100,0

|

1813

|

100,0

|

1769

|

100,0

|

Эффективность деятельности сельскохозяйственных предприятий различных организационно-правовых форм в АРК Крым различна, что видно из анализа таблицы 2.2. Отметим, что государственные предприятия в исследуемом году показали наименьшую эффективность деятельности. Доля убыточных предприятий среди них наиболее высока (68% от общего их числа), сельскохозяйственное производство в них в целом убыточно (уровень убыточности составляет 7,5%), убыточным в них является даже растениеводство, традиционно прибыльное для других предприятий автономии (уровень убыточности 1,1%). Низкая эффективность работы таких предприятий, в определенной степени обусловила и сокращение их числа до 30 единиц.

Таблица 2.2 – Экономические показатели деятельности сельскохозяйственных предприятий по организационно-правовым формам хозяйствования в 2007г.

|

Наименования

показателей

|

Государственные предприятия

|

Хозяйственные общества

|

Частные предприятия (включая фермерские хозяйства)

|

Производственные кооперативы

|

Другие предприятия

|

|

Количество предприятий

|

30

|

279

|

1266

|

98

|

96

|

|

Доля прибыльных предприятий, в % к итогу

|

32,0

|

69,9

|

81,5

|

52,7

|

44,4

|

|

Доля убыточных предприятий, в % к итогу

|

68,0

|

30,1

|

18,5

|

47,3

|

55,6

|

|

Уровень рентабельности сельскохозяйственной деятельности, %

|

–7,5

|

11,0

|

24,8

|

5,1

|

–3,5

|

|

Уровень рентабельности растениеводства, %

|

–1,1

|

24,2

|

30,3

|

16,4

|

9,7

|

|

Уровень рентабельности животноводства, %

|

-16,3

|

–19,8

|

–12,1

|

–38,7

|

–25,8

|

Невысокими являются также результаты работы предприятий других форм собственности, которые, однако, не являются показательными для агропромышленного комплекса Крыма, поскольку представлены подсобными предприятиями и другими объединениями граждан, основной целью которых не всегда является получение максимальной прибыли.

Среди негосударственных предприятий наиболее эффективны частные предприятия. Причем, результаты работы фермерских хозяйств несколько ниже непосредственно частных, хотя статистически они объединены в одну группу. Так, продукция животноводства, традиционно убыточная в крымских предприятиях, среди этих предприятий имеет наименьший уровень убыточности (12,1%).

Эффективной формой хозяйствования в сельскохозяйственном производстве АР Крым являются также хозяйственные общества. Так, убыточными среди них является лишь третья часть. Достаточно высок общий уровень рентабельности (11%), а также уровень рентабельности растениеводства (около 25%).

Расположение сельскохозяйственных предприятий по территории автономной республики обусловлено природно-климатическими условиями, определяющими развития отраслей сельскохозяйственного производства (табл. 2.3).

Таблица 2.3 – Количество действующих хозяйствующих субъектов в сельском хозяйстве по районам Крыма (на 1 июля 2007г., единиц)

|

Районы

|

Всего

|

В том числе

|

|

Хозяйственные общества

|

Частные предприятия

|

Производственные кооперативы

|

Предприятия других форм хозяйствования

|

Фермерские хозяйства

|

Государственные предприятия

|

|

АР Крым

|

1769

|

279

|

137

|

98

|

96

|

1129

|

30

|

|

Бахчисарайский

|

45

|

21

|

3

|

–

|

7

|

12

|

2

|

|

Белогорский

|

36

|

10

|

10

|

3

|

3

|

7

|

3

|

|

Джанкойский

|

135

|

16

|

4

|

12

|

10

|

91

|

2

|

|

Кировский

|

37

|

11

|

1

|

1

|

6

|

18

|

–

|

|

Красногвардейский

|

256

|

22

|

15

|

19

|

11

|

188

|

1

|

|

Красноперекопский

|

92

|

8

|

8

|

2

|

2

|

72

|

–

|

|

Ленинский

|

84

|

7

|

20

|

6

|

2

|

49

|

–

|

|

Нижнегорский

|

107

|

10

|

4

|

8

|

4

|

81

|

–

|

|

Первомайский

|

132

|

18

|

9

|

15

|

4

|

85

|

1

|

|

Раздольненский

|

92

|

5

|

7

|

7

|

2

|

71

|

–

|

|

Сакский

|

289

|

18

|

9

|

7

|

11

|

242

|

2

|

|

Симферопольский

|

153

|

38

|

14

|

6

|

6

|

85

|

4

|

|

Советский

|

131

|

13

|

3

|

5

|

4

|

106

|

–

|

|

Черноморский

|

33

|

6

|

11

|

3

|

2

|

10

|

1

|

|

Алушта

|

11

|

3

|

–

|

–

|

–

|

3

|

5

|

|

Евпатория

|

4

|

2

|

–

|

–

|

2

|

–

|

–

|

|

Керчь

|

4

|

3

|

–

|

–

|

1

|

–

|

–

|

|

Севастополь

|

30

|

16

|

5

|

1

|

3

|

3

|

2

|

|

Симферополь

|

54

|

32

|

6

|

1

|

15

|

–

|

–

|

|

Судак

|

7

|

3

|

1

|

–

|

–

|

–

|

3

|

|

Феодосия

|

19

|

10

|

1

|

–

|

–

|

6

|

2

|

|

Ялта

|

18

|

7

|

6

|

2

|

1

|

–

|

2

|

Так, можно отметить, что государственные предприятия расположены, главным образом, в южнобережной зоне виноградарско-винодельческие – это предприятия НПАО «Массандра», также государственные предприятия представлены опытными станциями садоводства, овощеводства, предприятиями, входящими в систему Никитского ботанического сада.

Фермерские хозяйства расположены в традиционных зонах растениеводства (производства зерна, овощей, масличных культур) – Джанкойском, Красногвардейском, Сакском, Советском районах – поскольку предпочитают более активно развивать более прибыльное растениеводство, нежели отрасли животноводства, являющиеся в Крыму традиционно убыточными.

Говоря о размещении хозяйственных обществ, можно отметить их преимущественное расположение вблизи рынков сбыта, это районы – Симферопольский, Бахчисарайский, Красногвардейский районы.

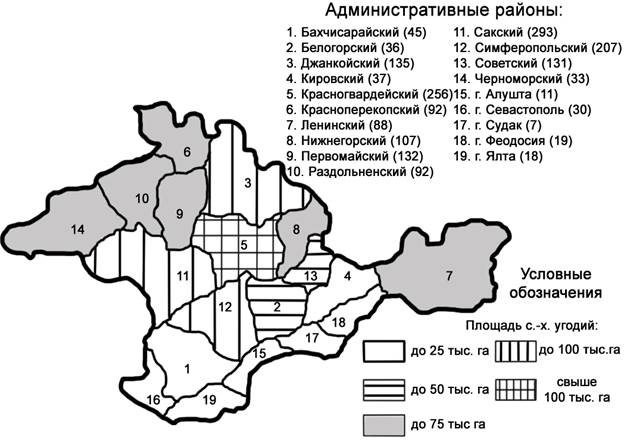

Земельный фонд Автономной Республики Крым (без г. Севастополя), согласно данным государственного земельного учета, по состоянию на 01.01.2008 г. составляет 2608,1 тыс. га. Преобладающая часть земель находится в интенсивном сельскохозяйственном обращении. Площадь сельскохозяйственных угодий составляет 1858,4,0 тыс. га (71,3% от общего фонда), в том числе пашни – 1275,9 тыс. га (табл. 2.4).

Таблица 2.4 – Земельные угодья Автономной Республики Крым

(на 1 января 2008г.)

|

Виды земельных угодий

|

Площадь, тыс. га

|

% к общей площади

|

|

Земли сельскохозяйственного назначения

|

1858,4

|

71,3

|

|

Леса

|

299,2

|

11,5

|

|

Застроенные земли

|

107,6

|

4,1

|

|

Земли под водой

|

211,2

|

8,1

|

|

Заболоченные земли

|

5,1

|

0,2

|

|

Другие

|

126,6

|

4,8

|

|

Всего земель

|

2608,1

|

100,0

|

Площадь земельного фонда в расчете на 1 жителя республики составляет 1,24 га, в том числе сельскохозяйственных угодий – 0,85 га, из них пашни – 0,6 га. По Украине в целом эти показатели составляют соответственно 1,21 га, 0,84 га и 0,66 га. Общее количество землепользователей и собственников земли (юридических и физических лиц) составляет 815,1 тыс.

В землях запаса и землях, не предоставленных в собственность и пользование в границах населенных пунктов, находится 692,6 тыс. га земель (или 27% от общей площади земель автономии), в том числе 380,1 тыс. га сельхозугодий (18% от площади сельхозугодий автономии).